基于麦肯锡在全球可持续发展领域的丰富经验,结合对社会、行业和商业的深刻理解,我们开展了“寻求净零公式的最优解”研究。这份研究采用由多国中央银行和监管机构组成的绿色金融网络(Network for Greening the Financial System,以下简称“NGFS”)的排放情景,分析了净零转型对全球69个国家和地区的行业在需求、资本分配、成本和就业等方面的潜在影响,这些行业占到全球排放总量的90%左右。

在第一篇(此处嵌入链接),我们从全球视角出发,根据气候风险的特征,将全球经济体分为六类,并分析了净零转型对中国的影响。本文为第二篇,我们将对全球六大系统的减排路径和产生的影响,包括电力、工业、出行、建筑、农业、林业及土地应用进行深入分析。下一篇我们还将聚焦决策者如何应对气候风险来展开论述。

全球碳排放来自六大系统

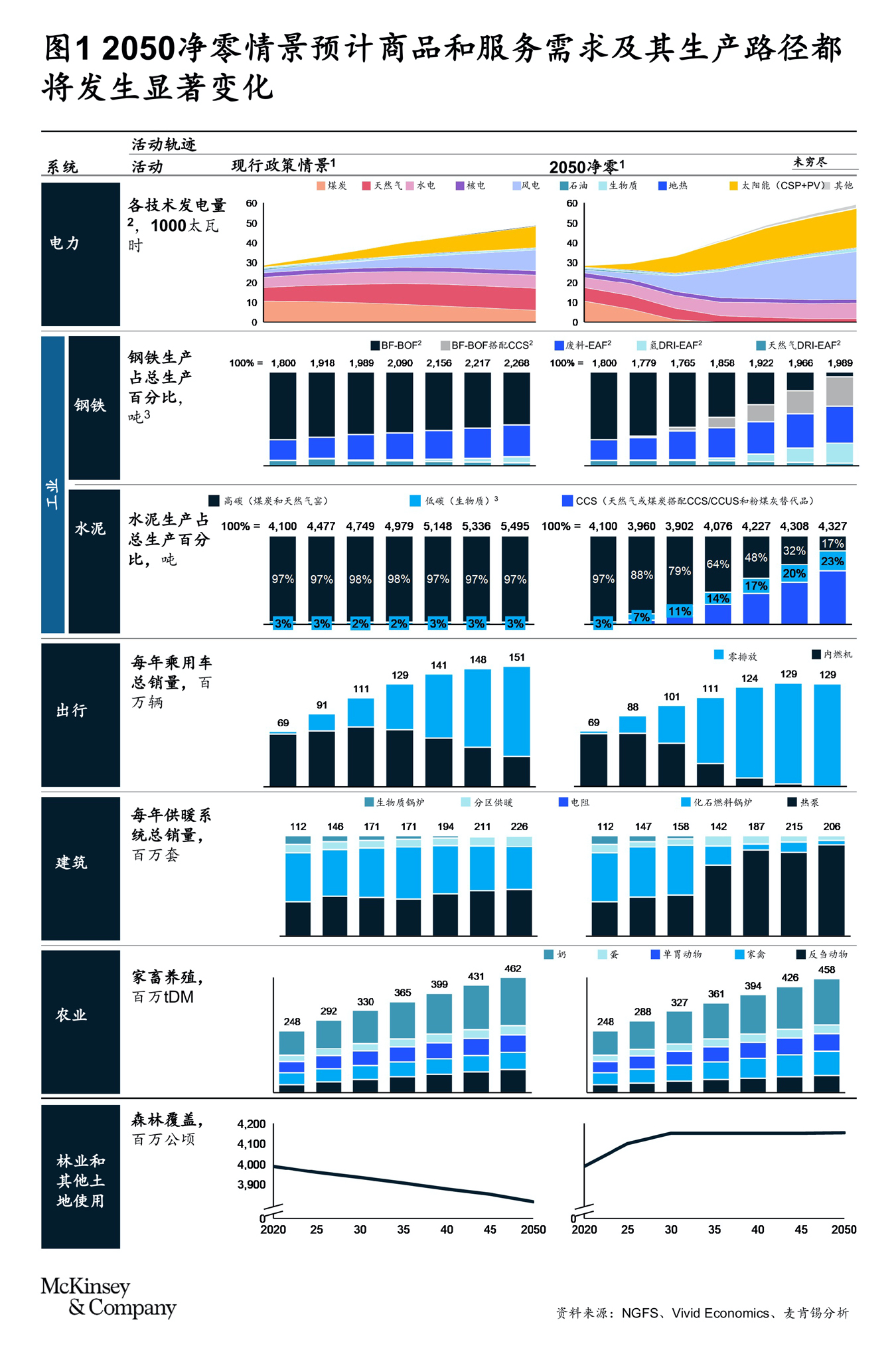

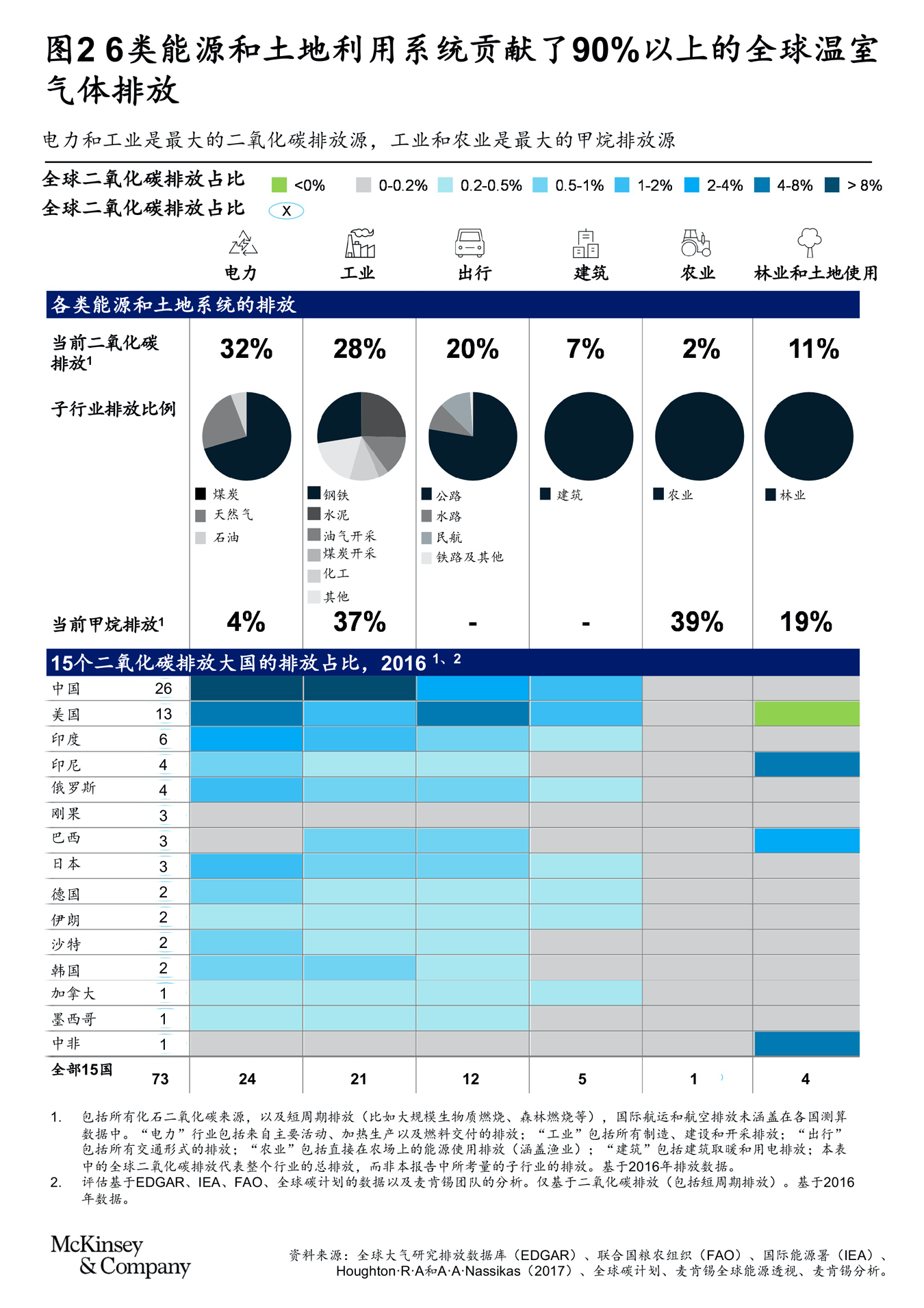

全球碳排放来自六大能源和土地使用系统(见图1)。由于每一个系统的排放量都很大,所以升温幅度无论是控制在1.5℃还是2℃,都必须做出重大调整来降低排放。其中,林业和土地使用系统还扮演了“二氧化碳汇”的角色,因而需要提高其排放吸收能力。

这六大系统分别是:

- 电力(发电、输电、配电;贡献32%的二氧化碳排放和4%的甲烷排放)

- 工业(各种工业流程,包括钢铁、水泥、化工产品的生产,以及化石燃料的提取和精炼;贡献28%的二氧化碳排放和37%的甲烷排放)

- 出行(公路和其他交通形式;贡献20%的二氧化碳排放)

- 建筑(供暖、制冷、烹饪和其他日常活动;贡献7%的二氧化碳排放)

- 农业(粮食生产和自然系统的使用;贡献2%的二氧化碳排放和39%的甲烷排放)

- 林业和土地使用(包括荒地;贡献11%的二氧化碳排放和19%的甲烷排放)

这六大系统涵盖了全球价值链上的多个行业。最重要的脱碳行动将发生在直接产生全球大部分温室气体排放的行业,以及生产的产品会产生排放的行业或在其供应链中有高排放环节的行业。

脱碳行动包括减少化石燃料的使用,加大可再生电力和氢等其他零碳能源的使用,提高能源效率,调整工业流程,部署碳捕集利用与封存(以下简称“CCUS”)技术,减少排放密集型产品的使用,增加碳汇和甲烷汇,而减少毁林和增加造林对最后一项尤为重要。森林砍伐的影响很难衡量,具体结果会因树木种类、大小和年龄的不同而大相径庭。据估计,一棵树在30年的时间里所能储存的碳相当于树木被砍伐或燃烧释放的碳的60%至85%,而且森林砍伐产生的二次排放总量和放弃的碳封存量可能达到直接排放的3至9倍。

贡献全球温室气体排放量约90%的行业的脱碳路径

净零转型的实现需要改变能源使用、生产方式和消费模式。无论是工业生产还是家庭生活,几乎所有的活动或实物资产都会发生变化。另外,林业和土地使用行业应严加管理,才能去除数量可观的二氧化碳。

下面我们将阐述贡献全球温室气体排放量约90%的行业的脱碳路径(有的在运营过程排放,有的经由产品排放)。与此同时,我们还会对这些行业在2050净零情景下受到的影响进行分析(见下图)。

电力。为了实现脱碳,全球电力行业将逐步淘汰化石燃料发电,增加可再生发电能力。扩建可再生能源设施也将有助于满足其他行业不断增加的用电需求,这需要在2020年~2050年大量投资:发电投资36万亿美元,电网投资19万亿美元,储能投资3万亿美元。总体来看,这些投资将比现行政策情景多出31万亿美元。不光可再生发电企业有更多机会,可再生发电设备、储能硬件和相关服务提供商同样如此。

我们的分析显示,到2050年,可再生发电的运营和维护环节将较现行政策情景增加大约400多万个直接岗位,化石燃料发电企业将损失约250多万个直接岗位。电力基础设施的扩建将会新增大约1500万个岗位(包括直接岗位和间接岗位),初期每年新增约6500万个岗位。资产搁浅可能带来非常巨大的损失。我们的分析表明,即便在2050净零情景下,到2050年电力资本存量搁浅也可能达到2.1万亿美元左右。其中80%是现有发电装机容量,但也有20%的装机容量将在2020到2050年间建成。

出行。我们对出行领域的分析以公路交通为主,因为它几乎占到全部出行排放的75%。脱碳涉及到以纯电动汽车或者氢燃料电池汽车取代内燃机汽车。在2050净零情景下,2020年~2050年将较现行政策情景多投入7000亿美元,用于建设充电和燃料基础设施。到2050年,净零情景下与内燃机汽车相关的直接岗位将较现行政策情景减少约400万个,但与电动汽车制造相关的岗位会增加约200万个。根据经济体各自的情况以及汽车的大小,电动汽车前期成本较内燃机汽车高出20%至60%。但这一差距有望逐渐缩小,并有可能最终逆转。

工业。我们重点关注钢铁和水泥行业, 它们合计占到全球碳排放总量的14%左右,占全球工业碳排放总量的54%。虽然技术路径尚未明确,但钢铁和水泥可以通过安装CCUS设备或改用零排放或低排放的工艺或燃料(如氢)实现生产脱碳。钢铁行业需要比现行政策情景下增加9000亿美元资本投资。水泥行业为4000亿美元。这两个行业的生产成本将会较现在增加25%以上。此外,随着客户转而采用替代性材料(如在建筑中使用交错层压木材)或开发钢铁使用量更少的产品,NGFS零碳情景下的钢铁和水泥需求也会分别较现行政策情景降低12%和20%(尽管仍会比目前增长10%)。

建筑。脱碳建筑需要提升其能源效率,将化石燃料取暖和烹饪设备更换为低排放系统。现在到2050年的额外资本成本将达到16万亿美元。在2050净零排放情景下,建筑业到2050年将较现行政策情景增加大约900万个岗位,上游供应链也将额外增加1200万个岗位,原因是需要劳动力来从事数百万栋建筑的改造,生产和安装新的低排放技术设备(如安装电热泵、增加隔热层、更换窗户等)。这一转型的最大挑战是管理初期资本成本,协调相关各方的激励机制(例如,在投入资本的业主和倾向于更低运营成本的租户之间协调)。

农业。通过部署具有减排效率的耕作方法和减少浪费来实现运营过程的脱碳。但对农业排放影响最大的是消费者饮食习惯的改变,即减少食用会产生大量甲烷的反刍动物(即牛肉和羊肉),甲烷是一种危害性更大的温室气体。在现行政策情景下,2050年农业从业者大约有10亿人,而在净零情景下,届时因为饮食习惯的改变将减少约2000万个岗位。另一方面,提高生物质的使用量则会增加约6000万个岗位。从现在到2050年,需要投资8000多亿美元才能提高减排耕种的效率,而饮食习惯的转变可以减少近1.5万亿美元的资本投资。这些投资需要新增资金,而改变现有补贴(其中有许多都与缓解环境和气候问题的目标相悖)的用途便可覆盖相当数量的成本。

林业和土地利用。净零转型不能缺少这个行业,它既是二氧化碳排放来源,又能发挥碳汇的作用。要实现净零转型,就必须停止毁林,加快退化土地恢复。这些调整需要在2020年~2050年投入1.5万亿美元资本,其中未来10年需投入90%,主要用于获取土地。减少森林砍伐的同时,还需要考虑对维持温饱的农业生产的影响(约70%至90%的森林砍伐源自农业用地扩张)。或许可以通过自愿碳市场和生态系统服务行业获取经济利益。

由于净零情景需要大幅减少化石燃料的使用,所以我们也对主要燃料行业的潜在影响进行了分析。在这种情景下,石油和天然气的产量将较现行政策情景分别减少55%和75%。煤炭生产几乎会被完全淘汰。在本报告分析的净零情景下,整个化石燃料价值链到2050年将较现行政策情景损失约4000万个岗位。另一方面,低排放能源技术的推广也会创造机会。从现在到2050年,需要投入2.3万亿美元来增加替代能源(如氢和生物燃料)的产能以及生产和分销基础设施。我们估计,到2050年,净零情景将比现行政策情景多创造大约250万个直接岗位和上游岗位。

净零转型对企业运营的巨大影响

对于企业来说,净零转型会对企业的下游产品需求、投资和成本产生巨大影响。从需求来说,我们的分析显示,在净零路径下,政策、技术以及消费者和投资者的偏好变化,将驱动需求从生产或使用过程产生的高排放产品和服务,转向低排放或零排放的产品和服务。从投资角度来说,净零转型需要大量的投资。

我们研究的6类行业在2020至2050年间大约需要310万亿美元资本投入。大约相当于这一时期GDP的9.5%。从成本来说,组织的运营成本(劳动力、维护、燃料和电力)将会随着流程改变而改变。生产成本反映运营成本变化,以及新增投资和资产折旧的资本成本,在电力和其他减排难度高的行业会上升。最后,生产成本的变化还会影响消费品的价格。具体多大取决于消费者的支出结构和企业如何转嫁成本等其他因素。例如建筑脱碳,家庭用户可能必须出资进行节能改造,购买电器设备,此类开支给低收入群体带来的负担最大,他们还有可能承担更高的借贷成本。

净零转型对不同企业影响不尽相同,短期来看,重排放企业面临的压力较大。但随着消费者行为改变和科技进步,零碳会对各行各业带来变化。这既是挑战,也是新型绿色低碳业务的发展机遇。企业应及时审视净零转型对自身的影响,及时调整战略、投资方向和运营,在低碳时代找到自身的绿色增长引擎,推动可持续发展。

通往一个“零碳“中国,需要持续推进关键举措,采取实际行动。碳中和转型早已不是“可选项”,而是如箭在弦的“必选项”。接下来,我们还将推出本系列的其他文章,欢迎行业同仁在留言区与我们交流观点,或直接与团队取得联系。

注:为节省篇幅,本文略去了引用的注释。

Mekala Krishnan

麦肯锡全球董事合伙人,常驻波士顿分公司

Tomas Nauclér

麦肯锡全球资深董事合伙人,常驻斯德哥尔摩分公司

Daniel Pacthod

麦肯锡全球资深董事合伙人,常驻纽约分公司

Hamid Samandari

麦肯锡全球资深董事合伙人,常驻纽约分公司

Humayun Tai

麦肯锡全球资深董事合伙人,常驻纽约分公司

Dickon Pinner

麦肯锡全球资深董事合伙人,常驻旧金山分公司

Sven Smit

麦肯锡全球资深董事合伙人,常驻阿姆斯特丹分公司

华强森(Jonathan Woetzel)

麦肯锡全球研究院联席院长,麦肯锡全球资深董事合伙人,常驻上海分公司

张海濛

麦肯锡全球资深董事合伙人,常驻香港分公司