过去,银行竞争基本靠铺网点、铺人员的“跑马圈地”模式。但未来,随着客户成熟度上升、金融科技的广泛应用,银行业竞争日益复杂化,这就要求银行服务进行全方位变革。而作为银行最基本获客渠道、成本中心和服务场所的线下网点,也成为各家银行竞争的前沿阵地。

数字化时代,银行网点普遍面临“高成本、低流量”挑战,如何重塑线下网点、通过转型提升产能?如何进行线上线下一体化运营?这些成为银行业领导者们需要迫切解答的问题。通过做大营销团队、做强营销能力、构建销售管理能力数字化、提升网点运营效率、构建网点产能科学评价体系,提升网点价值创造效率,是中小银行未来持续发展的重要课题。

中小银行网点缘何产能低下?直面五大挑战

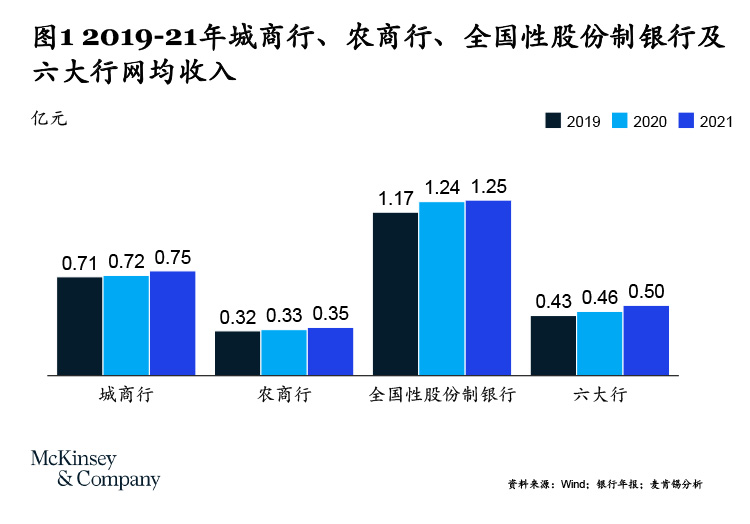

过去三年,中国银行业金融机构网点总数持续下降,2021年全国网点净减少约300家。近年来国有大行网点撤并,但在大多数地区,城商行和农商行网点仍在扩张,然而农商行网点产能普遍低于全国性股份制银行、城商行与六大行,而城商行的网点产能虽高于六大行,但仍远低于全国性股份制银行。以2021年为例,城商行网均收入为0.75亿人民币,低于全国性股份制银行(网均收入为1.25亿)而高于六大行(网均收入为0.5亿),农商行网均收入最低,仅为0.35亿(见图1)。

通过分析我们发现,中小银行网点产能偏低主要源于五大挑战:挑战一,网点定位尚未随着数字化发展而更新。目前,中小银行网点仍以交易为主,咨询服务及体验化项目不足;挑战二,网点经营模式依然传统,未能利用大数据精准营销及相关工具帮助销售团队提升产能。同时,网点销售团队专业化营销能力及管理者的精细化销售管理能力有待提升;挑战三,网点运营模式需要优化,从而提升网点运营效率;挑战四,缺乏评估网点运营表现的科学评价体系,无法与业内其他银行对标,从而无法评估哪些业务领域表现不佳,更遑论有的放矢加以改进;挑战五,网点与其他线上渠道相对割裂,全渠道一体化服务尚未打通。

综上所述,中小银行由于技术能力、营销人员数量、专业能力以及数字化应用水平低等因素,在网点定位、运营效率与评估、数字化赋能和渠道融合等方面仍较为落后,导致网点产能偏低。如何提升网点产能以及网点综合竞争力,将成为领先与落后中小银行的关键差异点。

打造线上、线下一体化经营,提升网点产能及综合竞争力

对于以服务当地客户为主的中小银行而言,做好网点转型不仅可以提升品牌价值、客户服务水平,更可大幅提高银行整体产能。中小银行探索网点转型时,应从网点价值创造能力出发,全面、科学检视营运效率、人员产能、交易规模与结构、客户体验、特色化经营等多重维度,识别优化空间及改进机会。

针对中小银行网点产能偏低的主要原因,我们认为银行可通过五大核心举措提升产能:

一、重塑线下网点定位:从提供交易与服务的场所转型为客户交互场所

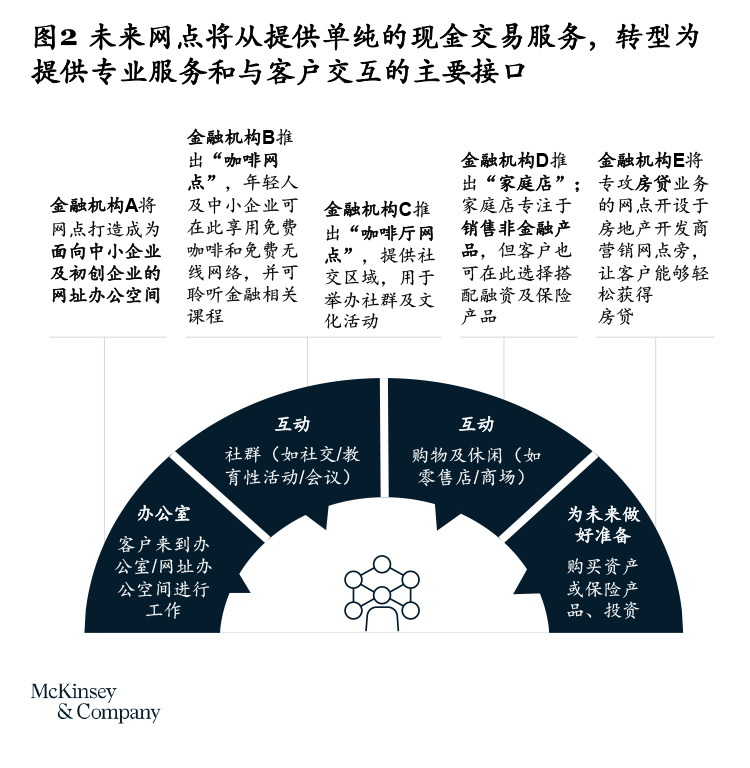

未来,网点将从提供单纯的现金交易服务,转型为提供专业服务和与客户交互的主要接口,预计网点营销人员60%~80%的时间将用于处理复杂客户需求。此外,以网点为中心辐射周边客户,融入客户日常生活场景、提供更多非金融服务,也是未来网点的重要定位之一(见图2)。

二、优化网点经营模式:做大营销团队、做强营销能力以及构建销售管理能力:

- 做大营销团队:梳理分支行与网点的机关行政与非营销类岗位,通过一人一卡岗位职责梳理与量化岗效分析,释放非营销类人力产能。

- 做强营销能力:明确一线营销岗位分工及职责,建立标准化动作规范,提升网点营销能力。

- 构建销售管理能力:全行应强化常态化、贯穿总-分-支-网点的销售检视机制,由分管行长牵头,并邀请人力、科技、大数据等中后台关键支撑部门共同参与,敏捷配置中后台资源,有效指导并帮助前线开展业务,有效触达目标客户。

三、提升网点运营效率:简单业务线上化,提升网点价值创造效率

简单业务线上化、复杂服务集中化、所有业务标准化,降低件均运营时间、提升各流程正确率、减少人力耗用,释放网点非营销人力、增加营销人力或资源,提升网点价值创造效率与客户体验。

四、构建网点产能科学评价体系

目前大多数国内商业银行在评估渠道尤其是网点运营表现时,缺少一把与业内银行对标的“衡量标尺”,从而无法评估哪些业务领域表现不佳以及应采取什么改善措施。有鉴于此,中小银行可考虑建立网点竞争力指标体系,充分考虑区域、开立时间,保证网点可比、可衡量;建立定期检视管理机制,与网点管理挂钩。

五、打造线上、线下一体化经营:利用科技及远程服务赋能网点销售

实现网点与其他数字渠道有机联动,推动数据互通、强化多渠道良性互动,这也是网点运营模式转变的新趋势,服务人员借助个人数字工作平台(PAD),实时获知客户身份、服务需求及位置后,可在网点任一区域帮助客户完成从营销体验到产品购买的全流程闭环。另外,领先银行也积极运用远程技术扩充网点服务内容,如打造个性化远程咨询与远程销售能力,让无法常驻的财富专家团队触达更多网点客户。

案例:某区域银行优化网点人力结构,建立贯穿总–支–网点的销售管理机制

为全面提升网点产能,该区域性银行建立了贯穿总行-分/支机构-个人的销售管理体系,同时优化支行人力资源结构以达成目标。其具体举措如下:

- 建立贯穿总–分/支–个的销售管理体系: 将销管会下沉至网点,由分管行长牵头,并邀请人力、科技、大数据等中后台关键支撑部门共同参与,持续推动销管体系更新迭代。

- 依据目标导向,通过(1)识别优化机会:建立一人一卡岗位说明书、建立人力资源配置合理性检视与评价机制、通过推进岗效匹配,识别并定位人力产能释放机会;(2)释放人力资源:提出不同岗位可释放的人力总数,建立短、中、长期分阶段人力释放目标,制定并实施释放方案;以及(3)人力转岗优化:规划人力转岗评价方法与转岗再培训机制,推动人力转岗落地方案三步走举措,将支行人力资源结构从橄榄型转向哑铃型。

最终,在新的体制机制实施6个月后,其网均产能提升了约30%;同时,经过6个月的时间,识别并释放了约25%的非营销类岗位人力,进一步提升了网点综合竞争力。

结语

网点是银行零售业务的基础经营单元,是银行策略、管理和经营能力的着力点。对于中小银行来说,网点产能更是其综合竞争力的标志。将网点打造成客户优质体验的对接口、通过固化体制机制进行高效销售管理、利用技术将简单业务进行线上化迁移以优化网点运营效率、建立网点产能科学评价体系、以及打造线上线下一体化经营等举措,将成为中小银行网点重塑的关键。

本文作者:

曲向军

麦肯锡全球资深董事合伙人,常驻香港分公司

周宁人

麦肯锡全球资深董事合伙人,常驻北京分公司

郑文才

麦肯锡全球董事合伙人,常驻北京分公司

張崇慈

麦肯锡全球副董事合伙人,常驻台北分公司

感谢吴知非、周洪、韩璐、鲁志娟对本文的贡献。