整体来看,中小银行普遍面临新客获取困难、存量客户活跃度低、客户黏性不强、流失率高、价值创造不足等挑战。通过聚焦生态战略将金融服务向非金融场景延展,将原本MAU(月度活跃)的金融服务转化为DAU(每日活跃)的场景服务,可以帮助中小银行丰富服务内容,增加客户触达及互动,通过规模化的平台引流,提升客户黏性,从而解决获客难、客户维护投入大却见效慢等诸多难题。

近年来,各家大型银行都已将生态建设纳入到发展战略中,竞相角逐头部大生态及场景资源,而中小银行也正寻找差异化、特色化生态定位并积极投入,部分银行在这方面也取得了亮眼成绩,业内领先者生态获客已占到全行每年新客获取的50%以上。不过,我们也观察到,相比大型银行,中小银行在生态银行建设中普遍遇到五大挑战:

- 单纯依赖第三方引流,难以创造价值。通过线上第三方平台引流不仅获客成本高,转化质量也不尽如人意,许多区域型银行通过“烧钱”从互联网平台获取流量,但引流质量差、转化率低,难以转化为银行的真正客户并创造价值。

- 本地地缘、亲缘优势尚未有效发展到线上平台。区域型银行未能将在当地积累的传统客群优势、地缘优势等转化为数字化优势并进行辐射。

- 创新亮点尚未形成规模化效益。不少中小银行在一些生态领域探索并建立了一些亮点,但并未形成全链路经营模式,以及围绕整个生态圈的连片优势。

- 亟需构建互联网运营能力激发线上客户活跃度。越来越多客户(尤其是年轻人)去线下网点的频率低,银行需要打破传统线下服务模式,采用更多元化的互联网思维构建用户养成与转化计划,并提升存量客户活跃度。

- 尚未构建支撑生态业务发展的敏捷体系。中小银行仍在探索如何在创新机制、业务经营、敏捷组织和决策机制方面为新业务赋能。

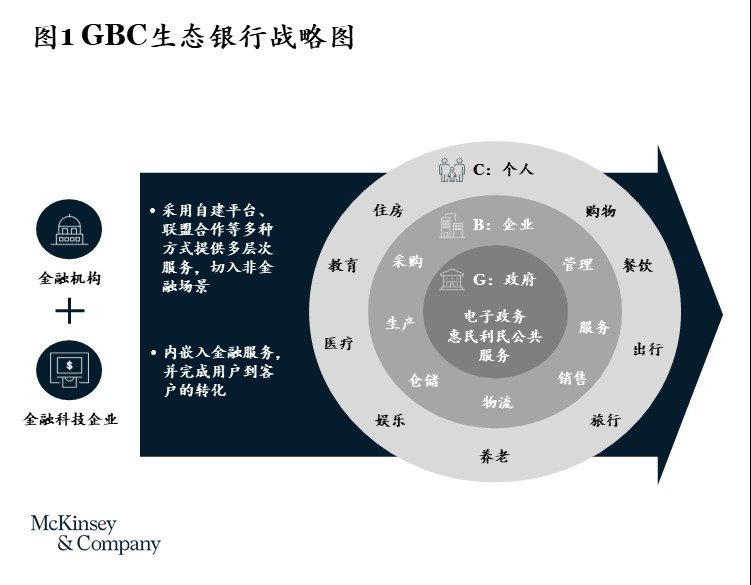

基于上述挑战,我们认为,中小银行可重点整合政府端(G端)、龙头企业端(B端)、零售客户端(C端)资源,聚焦特色场景打造。一方面加强流量转化,在构建银行获客“蓄水池”的同时提升存量客户黏性,提高客户价值贡献。另一方面,通过场景化生态圈,银行可以更好地服务政府机构和行业龙头企业客户,拓展产业链上下游中小企业。该战略的成功之处在于,通过线上平台与线下场景的融合,中小银行可实现用户群规模增长。通过将非金融类服务接入生态循环,再逐步嵌入金融服务,以及借助互联网思维,中小银行可完成从流量到用户、从用户到客户的转变(如图1)。

经验显示,通过构建GBC全链路生态银行,中小银行可大幅提升获客效率、客户综合价值(客户授信可提升1~5倍;资金沉淀提升50%以上)、构筑起竞争壁垒。

中小银行如何制胜金融生态增长模式?

我们认为,围绕场景构建、经营模式、科技加持、服务嵌入、能力建设五个环节进行精准设计,是成功打造金融生态的关键。

1. 构建场景

中小银行可积极发挥深耕当地的资源优势,围绕区域内市场特色,携手政府机构、核心企业客户、服务机构,打造不同场景化生态,例如:衣、食、住、行、娱、税收、技术、产业等场景。一方面,根据银行所在区域经济特点,分析政府政务电子化程度,便民利民信息化程度,关注特色产业、重点行业、工业科技园区,梳理生态链条的各个环节,分析各个参与方的痛点和主要诉求,挖掘场景机会。另一方面,分析银行自身优势和竞争对手的生态场景切入情况,最后锁定希望进入的生态细分领域,规划重构细分生态的模式和方案。具体包括:

- 从G端出发,探索综合服务模式:例如,主动寻求与地方政府机构合作,形成当地产业振兴战略合作。打造产业综合服务平台,占据资金清结算枢纽,带动其他金融/非金融服务。

- 从B端出发,重点关注“产业链”模式:例如,优先选择核心企业(B端)的经销链路,通过与核心企业合作,推动其经销链路上的中小微企业(b端)融资服务,带动支付结算、现金管理、进销存管理等数字化服务,提高客户黏性。

- 从C端出发,优先布局区域内高频生活场景,打造特色化、全渠道经营策略:围绕衣食住行娱,探索本地特色场景。例如,建立房屋租赁平台/小程序,为区域内租房市场提供房屋租赁信息交互、为房屋租赁公司或房东(B端、C端)提供房租及水电煤缴费管理、为房客(C端)提供缴费功能。在这个高频生活场景,嵌入金融服务(如保险、信用卡等),促进用户向客户转化。

2. 打造数字化全链路经营模式

- 打通从用户到客户的数字化链路。生态场景是客户“蓄水池”,需实现用户向客户的转化,才能创造价值。银行应检视全链路引流-转化路径,重点关注G端、B端到C端的链路断点,并进行对应链路引流与转化布局,规划全链路生态银行。同时基于3A3R模型,设计G/B/C端相互引流与转化经营模式,通过非金融+金融场景完成从流量向用户再向客户的转化,打造数字化全链路经营模式。

- 以客户为中心,而非以产品为中心。银行应以客户为中心,开展端到端个性化、数据驱动的运营。推动“金融+非金融”综合解决方案,围绕客群设计差异化解决方案。建议中小银行采取多种举措,结合金融、非金融权益服务与产品推送解决链路断点,提升转化效果。以B端为例,银行在开发赋能企业管理的智慧企业平台/小程序时,可提供行政管理等非金融服务,并嵌入金融产品推送,实现员工用户向银行客户的转化。

- 数据驱动,而非经验驱动。强化数据驱动的策略制定,持续迭代优化用户体验。深化线上运营的数据采集、整合、分析,大数据驱动,优化营销策略。其中,针对3A3R各环节运营实践采用“增长黑客”方式,推广前进行数轮方案试错优化。运营过程中借助数据中台和业务中台,筛选目标用户,验证并通过放量实现用户增长。同时对各阶段数据进行监控和分析,进而在活动运营中不断优化运营方案。

3. 科技加持

工欲善其事必先利其器。科技平台是重构细分生态模式的关键载体,生态内各应用场景都需依托科技平台产生聚合效应。我们认为,中小银行建设和利用生态科技平台的模式有四种,分别为自建平台、利用股权投资与平台企业达成排他性战略合作、构建战略联盟和通过商业合作参与到生态圈平台。其中:1)自建平台所要求的科技投入最大,对银行自身综合实力要求最高,但与业务需求最契合,银行可在生态圈中主导自身意愿;2)与平台企业达成战略合作,要求的科技投入水平居中,合作内容可以共商共量,缺点是未必能基于银行不同时期的需求重点及时调整;3)构建战略联盟和4)通过商业合作参与到生态平台,这两种方式通常不需太多科技投入,银行更多以参与者身份加入到生态圈平台中,补足生态圈中的某个功能项,但是自身发展重点通常需要跟平台重心变化而调整。银行建设不同细分领域生态场景时,可基于三大因素——对生态圈的主导意愿、综合实力和对合作约束力的期望,来评估适合自身的模式。

4.服务嵌入

中小银行可通过科技平台,针对政府机构、企业和个人提供服务,以支持政务服务、公共服务、企业运营、产业协作、个人生活等细分场景,利用场景流量增加与用户的联接。然后,再嵌入金融服务,采用互联网客户经营思维和模式,关注客户体验,进行流量转化,从而使银行成为细分场景中的重要生态参与者,以提升生态效率和进化速度。

以住房生态为例,银行可在平台上嵌入有针对性的服务。如面向房东、长租公寓运营方,通过线上APP或小程序实现房源的线上招租、电子签约、电子账单、在线收租、报表对账、智能水电抄收、智能门锁门禁控制等,全方位管理房源。面向租客,通过小程序、微信公众号等提供房源查找、在线签约、线上付租、报修投诉、智能家居管理等服务。通过服务嵌入,打通数字化链路,实现新客转化、老客盘活。

5. 能力建设

能力建设主要包括团队能力建设和技术能力建设两方面:平台及生态圈的搭建需要熟识该领域的专业人才,有的放矢,完成从零到一的建设,推进过程中需要团队具备敏捷执行力,以实现“小步快跑,快速迭代”目标,因而团队能力是平台建设目标达成的基础。移动互联网时代,平台及生态圈最后必然以线上化、数字化面貌向客户呈现,因而持续提升线上化服务能力、数字化风控能力对优化旅程、提高客户体验至关重要。为此,我们建议银行重点关注以下两方面能力建设:

- 构建生态金融专业化团队和敏捷执行能力:1)打造产业洞察能力。研究产业政策、龙头企业动向、金融科技玩家的动态,形成产业洞见,识别市场机会,公关重点项目;2)建立互联网运营能力。培养具有互联网思维的生态金融运营团队,打通业务、产品、风控等前中后台资源;3)强IT实施能力。建立快速 IT实施能力,利用外部资源,打造定制化和快速系统对接能力。

- 强化线上化服务和数字化风控能力:进一步提升产品和服务的线上化、移动化能力,制定端到端(从获客、客户转化、客户促活、防流失、召回)的运营策略并强化执行,优化用户体验,提供易用、好用、快用的线上服务。强化升级数据驱动的风控模式,利用数据优化风控模型,强化数据在贷前、贷中、贷后的应用。

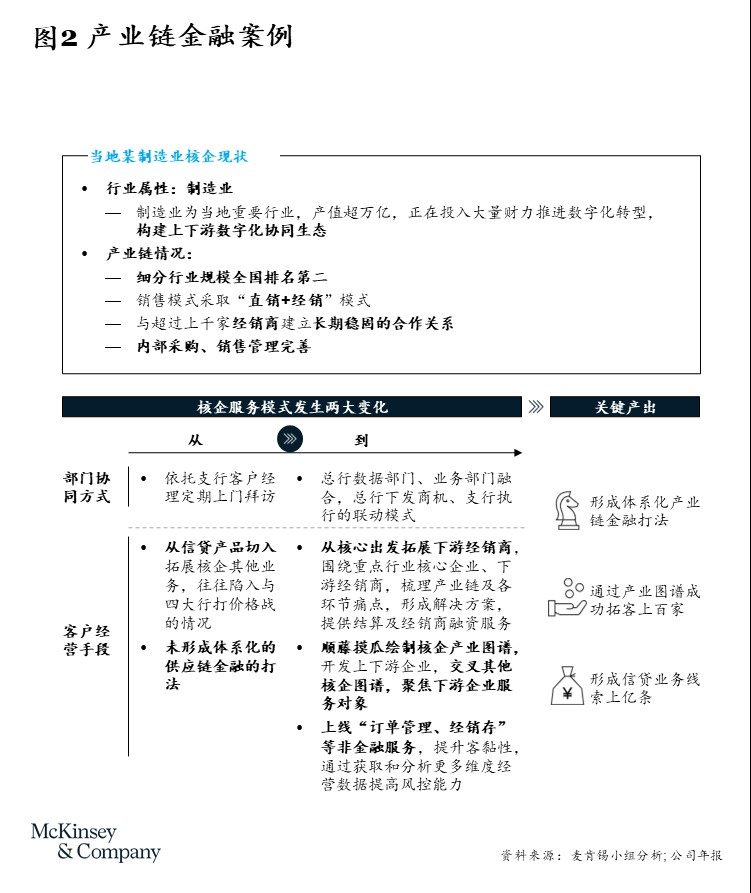

案例:某区域银行成功探索地方特色产业生态增长模式

该区域银行所在地,制造业为当地重要行业,产业链的细分行业规模居全国第二,产值超万亿元人民币。当地政府投入大量财力推进数字化转型,构建上下游数字化协同生态;销售模式采取“直销+经销”模式,与上万家经销商建立起长期稳固的合作关系,完善内部采购及销售管理。

过去,该区域银行依靠支行客户经理定期上门拜访,从信贷产品切入拓展核心企业的其他业务模式,但往往会陷入与四大行打价格战的窘境,未能形成体系化的供应链金融打法。而今,针对区域内产业特色发展机遇,该行梳理了核心企业产业链营销地图,并建设生态场景,固化商机转化的闭环管理机制。此外,该行还通过大数据赋能梳理产业图谱,搭建金融+非金融解决方案,实现产业链的布局与深耕。

千里之行始于足下,成功的战略往往离不开脚踏实地部署实施。根据我们的经验,中小银行在切实开展GBC生态银行建设过程中,有以下5点关键实施步骤:

- 聚焦优势产业和区域特色:银行应深入研究政府产业振兴规划,挑选政策重点扶持产业,关注交易金额大、覆盖主体多、数字化潜力高、发展空间大的目标产业,剖析目标产业的核心场景、需求与痛点,构建银行的产业专知。然后积极探索、布局高频生活场景,如购物、出行;区域特色场景,例如住房、教育、健康生态等。

- 设计合作共赢的模式:银行应基于自身资源禀赋,如股东资源、政府关系、客群基础、数据基础、产品和服务能力等,主动寻求地方政府、龙头企业、产业园区,金融科技公司等合作,从产业振兴、供应链整合、产品交易等需求切入,通过战略合作,组建联合公司等形式,建设产业生态平台,抢占产业体系中的关键位置,银行作为平台资金清结算枢纽,带动金融/非金融服务。

- 打造有针对性的线上化产品和服务:围绕产业场景需求,整合、优化金融产品货架,利用平台沉淀的客户信息和交易数据,优化数字化风控模型,拓展基于数据的信贷服务。同时,提升产品和服务的线上化、移动化能力,重点关注用户活跃度、流程时长、转化效率等指标,优化用户体验,为客户提供一站式线上服务。

- 加强用户到银行客户的链路转化:生态场景中嵌入包括支付结算、转账、融资、财富管理、保险等日常金融服务及产品,有效融入生态推动用户向客户转化。同时,切实打通数字账户(二类户/三类户)开设、支付通道、数据共享等转化环节,确保客户获得无缝服务体验,提升转化率。

- 组建敏捷的生态运营团队:建立专职生态拓展团队,打造建设运营一体化的生态运营模式,围绕特色生态场景,建立专职跨职能生态拓展团队;运用敏捷工作方法和运营机制,推进达成生态经营和银行业务目标,比如用户数量、日活/月活、客户转化数、存款日均等。

结语

百舸争流,奋楫者先。当今,大型银行纷纷通过市场下沉战略与中小银行在区域展开竞争,虽然中小银行在市场规模、人才以及资金成本方面均无法与大行相抗衡;但作为本地银行,中小银行具有主场优势,拥有长期深厚的地方政府、企业关系和当地客群基础。而生态银行战略能帮助中小银行充分利用这一本地特色优势,通过建立联通G端(政府,包括区/县/乡/镇/村集体)、B端(企业)和C端的生态圈,进一步扩大这一先发竞争优势并使之转化为切实的业务价值,从而构建起符合自身特色的区域竞争护城河。

作者:

周宁人是麦肯锡全球资深董事合伙人,常驻北京分公司f;

吴知非是麦肯锡副董事合伙人,常驻上海分公司;

周洪是麦肯锡资深项目经理,常驻上海分公司;

朱蔚超是麦肯锡咨询顾问,常驻香港分公司;

特别鸣谢梁志华、周磊、王波、姚逸对本文的贡献。