方寅亮、魏安垒(Alexander Will)、赵钊、韩冰、钟航

汽车行业正在走向电动化,部分零部件也随之电动化,但仍有许多传统汽车核心零部件依然将保持不变或者相似,如底盘和车身结构件等。供应商仍须聚焦这些核心,并持续创造价值。此外,随着中国汽车零部件供应商迈向国际市场,相关零部件的全球市场趋势也值得关注与探究。

在上一篇文章《汽车动力总成供应商如何应对电动化趋势?》中,我们就动力总成(包括电驱系统、电池、直流/直流转换器、热管理系统和车载充电机)供应商如何抓住电动化机遇提出了几点建议。本文将进一步探讨传统核心汽车零部件供应商(如车桥系统、悬架、白车身、前后结构件)在行业转型阶段如何锻造其核心力量。

在上篇文章中我们便指出,电动化和智能化正在重新定义汽车行业,供应商必须谨慎应对这场转型。随着电动化的普及,部分汽车零部件(例如电池和电驱系统)势必会强势增长,但大多数零部件将保持和燃油车时代相似。供应商在探寻新机遇的同时,仍需聚焦这些核心零部件业务,持续创造价值。

零部件市场两大趋势

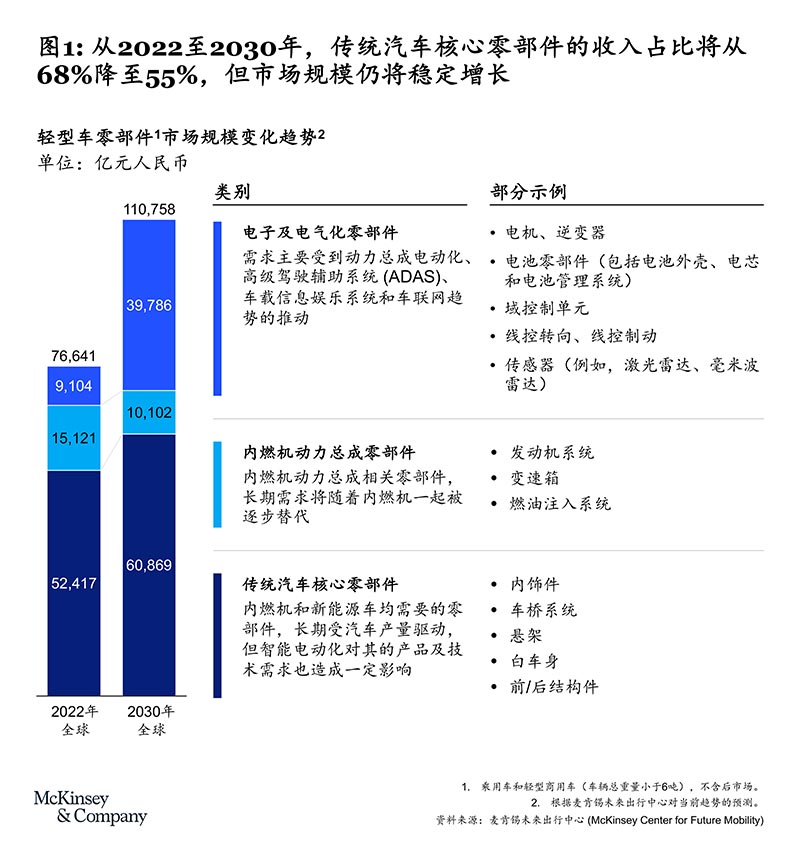

未来几年,汽车零部件市场将呈现出两大发展趋势。第一,电动化进一步普及,自动驾驶和智能座舱不断进化,因此需求将持续增长。我们预计,到2030年,电驱系统、高级驾驶辅助系统和车载娱乐系统等电气化与电子零部件将占全球汽车零部件市场规模的36%(目前仅为11% );第二,底盘和车身结构等传统零部件仍然是行业核心支柱。我们预计,这部分收入到2030年仍将占据零部件总份额的55%(目前为68%),尽管占比下降,但市场规模仍将稳定增长,达到约6万亿元人民币(2022年约为5.2万亿元),依然是兵家必争之地(见图1 )

我们模拟了4种可能的新能源汽车渗透趋势(逐步放缓、当前趋势、加速普及和兑现承诺),而本文将重点关注当前趋势。

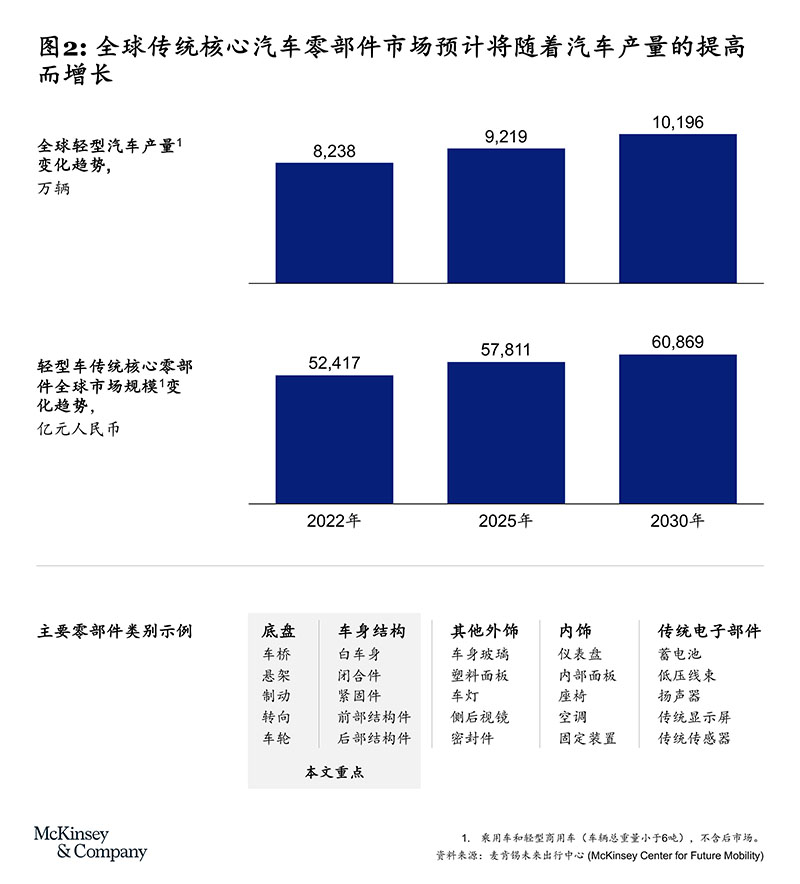

根据现行法规和新能源车渗透趋势,我们预测,到2030年,全球新能源汽车渗透率将达到45%(中国或将达到75%)。在此情景下,预计全球汽车核心零部件市场至2030年将保持增长态势,而主要驱动力则来自轻型汽车(包括车辆重量小于6吨的乘用车和轻型商用车)产量的增长(见图2)。

传统核心零部件仍将是主要收入来源

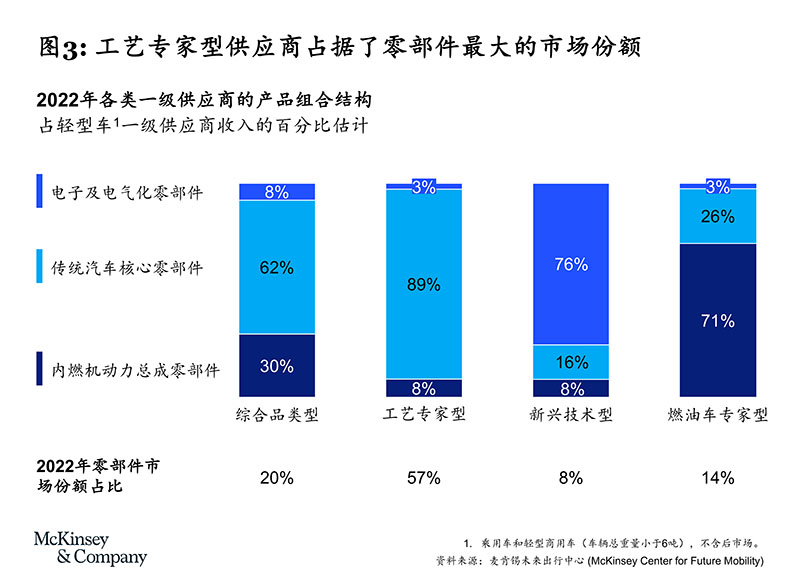

尽管电动化越来越普及,传统核心零部件和内燃机动力系统零部件仍将是汽车供应链的主导性收入来源。全球89%的一级供应商有90%以上的收入都来自这些零部件。

我们把整个汽车行业供应商大致分为4种类型:工艺专家型、综合品类型、新兴技术型和燃油车专家型(见图。工艺专家型占比最大,约为57%,这类公司有89%的收入依赖于传统核心零部件。综合品类型企业约占市场份额的20%,其中有30%左右的收入与燃油车相关,同时该类企业正在着力打造电动车和电子电气零部件的市场地位。

新兴技术型供应商的收入则主要依靠电动化和智能化趋势,但它们现在仅占零部件市场份额的8%。最后,燃油车专家型供应商约占总份额的14%,在这场不可避免的转型中,此类供应商虽有着不同的战略,有的尝试整合,有的选择成为燃油车市场最后的玩家,但也都逐渐转向与智能电动车相关的电子和电气零部件市场。

两大关键品类的市场趋势

底盘和车身结构件是核心汽车零部件市场的两大关键品类,2022年分别占24%和21%的市场份额,其主要供应商也分为两类,其中工艺专家型供应商占车身结构市场的84%和底盘市场的67%,而综合品类型供应商分别占11%和23%。

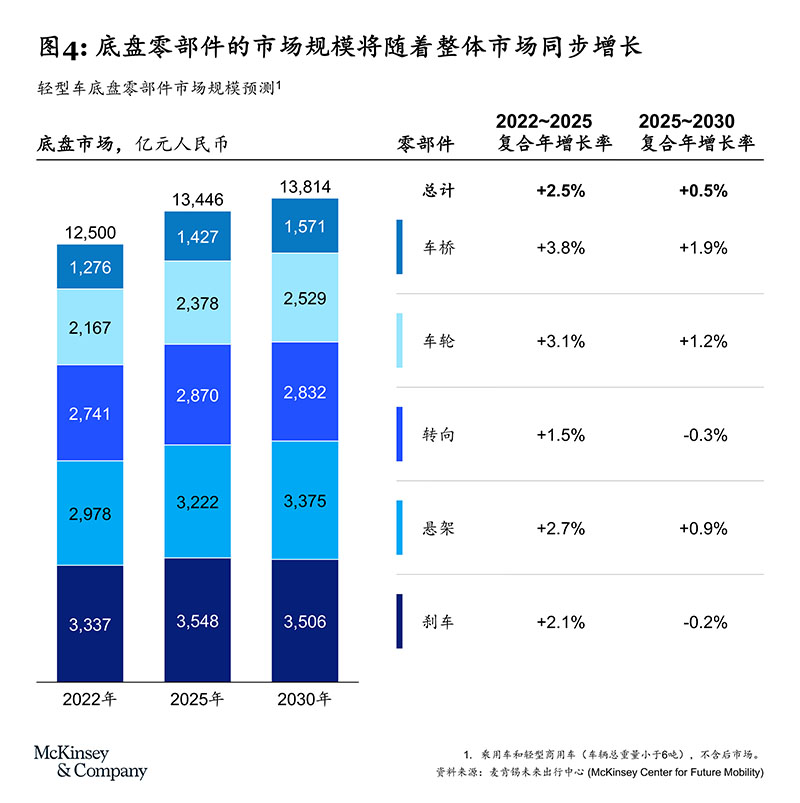

底盘市场包括车桥、悬架、制动、转向和车轮等。这部分需求预计将随着汽车产量的增长而增长,2022~2025复合年增长率(CAGR)约为2.5%左右(同期轻型汽车产量的复合年增长率预计为3.8%),但2025~2030年期间将放缓至0.5%(同期轻型汽车产量复合年增长率为2.0%)。受产品设计变化、技术进步、生产效率提升及低中高端产品结构变化等因素的影响,底盘零部件市场规模的增长会低于同期汽车产量增长,且不同部件可能呈现不同趋势。(见图4)

- 车桥和车轮:由于产品技术较为成熟,车桥和车轮市场规模主要跟随产量变化而变化。

- 转向:其增长低于其它底盘零部件甚至长期缓慢下降的原因主要是转向电机和电控系统成本下降的预期。

- 悬架:由于用户对动态驾驶性能的要求偏好有所改变,主机厂或将更多选择更简单的悬架解决方案,并将更多预算分配给智能互联和自动驾驶。在中国,中高端电动车渗透率提升,用户舒适度要求较更高,多连杆或空气悬架渗透率增速更快,因此市场规模增速会高于全球。

- 刹车:电动车由于具有能量回收的功能,后轮刹车盘的设计可更为简单,如使用更小的刹车盘尺寸,可能会导致零部件单车价值的下降。

车身结构件则包括白车身、覆盖件、紧固件、前后结构件等等,预计该细分品类2022~2025年的复合年增长率是2.4%,2025~2030年则为0.6%。

电动化的发展也会让底盘和车身结构发生设计变化,不仅涉及零部件自身的优化,也涉及新安全标准的要求和生产技术的应用。

- 零部件优化。电动机通常位于车身后部,而非像燃油车那样位于前部,所以后轴设计必须有所调整才能承受额外重量,而前副车架可能会更简化;底盘和结构件新增了保护高压电池的要求;前部会腾出更多空间,可用于储物,同时也影响了热管理系统及供暖、通风和空调的设计和布置;电动车整体较重,因此结构件和悬架需要重新设计;经济型前轮驱动纯电动车也开始采用成本更低的扭梁悬架。

- 安全性。鉴于电动化带来的新型结构要求,预计监管方会加强对结构件的安全标准要求,例如侧翻时更好地保护乘客、小偏置碰撞时避免车舱入侵等;安全标准的提高也意味着高强度钢材的需求会持续增长。

- 生产工艺。行业已开始用铸铝副车架取代钢制设计,但目前由于成本原因,主要仅在高性能细分市场得到应用,尚待进一步推广;铸造零部件的集成能够降低设计和制造的复杂性;底盘前端和后端会出现大型铸造结构件(一体化铸造)。

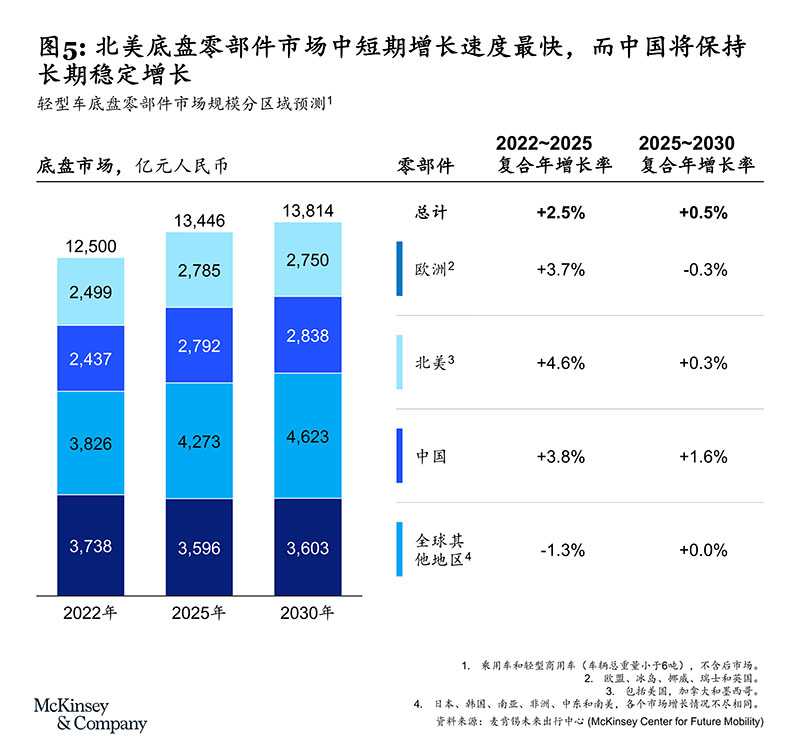

从地域角度来看,2022~2025年底盘市场增长最快的或将是北美地区,预计复合年增长率将达到4.6%(欧洲为3.7%,中国则为3.8%),原因是新冠疫情期间产量下滑后,各地区特别是北美生产得以快速恢复。2025~2030年,汽车产量将维持稳定增长,但随着零部件成熟等带来的成本下降,北美的零部件市场规模则会维持缓慢增长,欧洲市场规模则会缓慢微跌,中国市场预计将长期保持1.6%的复合年增长率(见图5)。

下一步应对策略

电动化发展迅猛,这就要求供应商在传统核心零部件领域继续创造价值的同时,还需紧跟最新电动化和智能化趋势,才能确保实现长期增长。

1,紧跟客户,识别产品设计的变化。例如,电池外壳在逐渐与车辆结构件集成的过程中(如电池上盖作为底盘底板),需要更强的冷却板设计能力。此外,结构件和热管理系统的重新设计或将为热泵等零部件创造机会(预计到2030年复合年增长率为30%,潜在市场规模约为420亿元人民币)。

2,拥抱变化,加码快速增长的赛道。在转型中,新的需求可能会随着技术升级和终端汽车消费需求的变化而产生。传统核心零部件供应商应借助已有的深厚技术能力,构建持续创新的能力,投入快速增长的赛道。例如,掌握车身玻璃技术的供应商可将增长重心放在天窗上(预计到2030年复合年增长率为11%,市场规模可达约400亿元人民币)。同时,自动驾驶零部件的需求也不断增长,传统制动和转向的供应商亦可把握线控转向和线控制动系统的相关发展机遇。

3,审视战略,赢得全球市场份额。供应商应重新评估自身在各个区域的战略举措,提高并购能力,进行全球化布局,构建全球化的经营管理能力。目前,底盘市场前十大供应商的收入主要来自于中国(约22%)、欧洲(约22%)和北美(约20%),车身结构供应商的比例相似。两个品类的市场都高度分散,底盘市场排名前5的供应商仅占23%的市场份额,排名前50的企业共同分享了72%的市场份额。因此,并购等外延式增长战略对供应商而言更显关键。这种全球分散的市场格局,让中国供应商有机会探索全球并购扩张机会,亦可考虑跟随中国车企的海外战略布局,进行全球化的出海布局。在全球化的进程中,企业应识别海外客户的需求差异,并强化区域化的管理能力,在区域灵活赋能和总部风险管控中寻找最佳平衡。此外,企业还应充分考虑当地的营商环境,如文化、政策、监管和法律等,制定区域战略。例如,对希望在欧洲开展业务的企业而言,碳中和将是一项重要议题。

4,精益运营,增利润赢未来。企业可在运营上多管齐下,升级研发流程,优化采购成本,提升制造效率,聚焦提高传统零部件业务的利润和新兴赛道的增长,并有效分配研发投入与合理化生产布局,保证持续赢利。全球整车厂均在缩短其产品开发周期,特别是中国市场,因此想要赢得未来客户的供应商应升级其研发流程,融入敏捷研发机制,加快创新步伐。在采购层面,供应商可建立大宗原料成本及风险管理机制,以应对原材料上涨,同时应梳理核心供应商战略,寻找降本机会;在制造层面,应合理化其生产布局,围绕财务经营、运营、产能和主机厂需求等方面,诊断分析,识别潜在优化选项,并按照优先级落地实施。最终,企业应建立配套管理机制,固化成果。

5,推动变革,打造以绩效为核心的企业文化。变革时代最大的风险是惰性,在传统核心零部件市场仍将持续增长的预期下,企业领导当下的决策对于长期业务前景至关重要。一旦领导层做出战略决策,整个组织就应采用自上而下的变革管理思维,果断采取行动。高管层应直接领导,同时设立一个强大且充分授权的绩效办公室,定措施、抓落实。具体举措需基于不同维度,充分细化,并加以综合考虑,建立成熟的落地实施机制,包括责任人、实施风险、目标偏离度、内部涉及职能、财务影响和重要里程碑等。实施过程中,还应建立相应的追踪机制,追踪目标完成情况,及时按需调整举措,以适应内外环境变化。

—————————————————————————————————–

随着汽车行业智能电动化的不断发展,零部件市场的变化不可避免。汽车供应商应密切关注动态趋势,尽可能抓住机遇,跟上不断变化的潮流。与此同时,中国车企正高歌猛进,谋划全球布局,中国供应商应抓紧窗口期,这样既可顺势而为共同出海,亦可继续深化与国际车企的合作,锻造核心力量,逐浪电动化大潮,最终赢得全球化市场份额。

关于作者:

方寅亮是麦肯锡全球董事合伙人,常驻上海分公司;

魏安垒(Alexander Will)是麦肯锡全球副董事合伙人,常驻上海分公司;

赵钊是麦肯锡全球副董事合伙人,常驻上海分公司;

韩冰是麦肯锡项目经理,常驻上海分公司;

钟航是麦肯锡咨询顾问,常驻上海分公司。

作者在此向同事周冠嵩、孙清、Andreas Venus、 Lukas Michor、 Michael Guggenheimer对本文的贡献表示 感谢。