作者:方寅亮,魏安垒 (Alexander Will),赵钊,韩冰,钟航

特别鸣谢:Patrick Schaufuss、Brian Loh、Lukas Michor、Michael Guggenheimer、Prasad Ganorkar、Alex McBride、Deston Barger

动力总成电动化的发展速度远超预期,对供应商而言,意味着机遇与挑战并存。

在《百年未有之大变局:中国乘用车市场2022年发展综述》一文中我们提到,中国市场的电动车销量一路突飞猛进,电动汽车市场渗透率由2020年的6%跃升至2022年的28%,目前已超过30%,并且全球主流汽车市场均出现了类似的趋势。

虽然其中蕴藏着种种机会,但电动动力总成一级供应商的生存空间却倍受挤压,面临来自上游二级及下级供应商(如原材料、半导体、电子产品制造)和内部成本攀升的双重压力。与此同时,下游车企也面临价格竞争,预计会将利润压力分摊至供应链的各个环节之中。

本文将探讨汽车动力总成供应商可能受到的影响,以及为了在竞争中脱颖而出可以采取的应对措施。

过去3年来,动力总成市场经历了多种趋势变化,包括:

- 电动化发展速度超出预期。自2020年起,电动车销量保持高速增长。在中国市场,智能电动车销量的增长已从政府推动(如补贴和政策)转为真实的消费需求拉动,表明电动化趋势迎来拐点时刻。

- 车企重构自制或外购的战略。电动化趋势的发展速度超出预期,且动力总成系统成为电动车产品核心竞争力之一,促使部分车企决定自制。

- 燃油车动力总成相关业务成为车企转型需要处理的关键因素。随着电动车的加速发展,如何处理转型过程中的内燃机动力总成零部件业务成为车企面临的一大挑战。

- 分拆燃油车和电动车业务成为普遍选择。车企和供应商都在着手分拆燃油车和电动车业务,以便在资本市场寻找机会,为眼下的电动化转型提供资金支持。

电动化加速发展

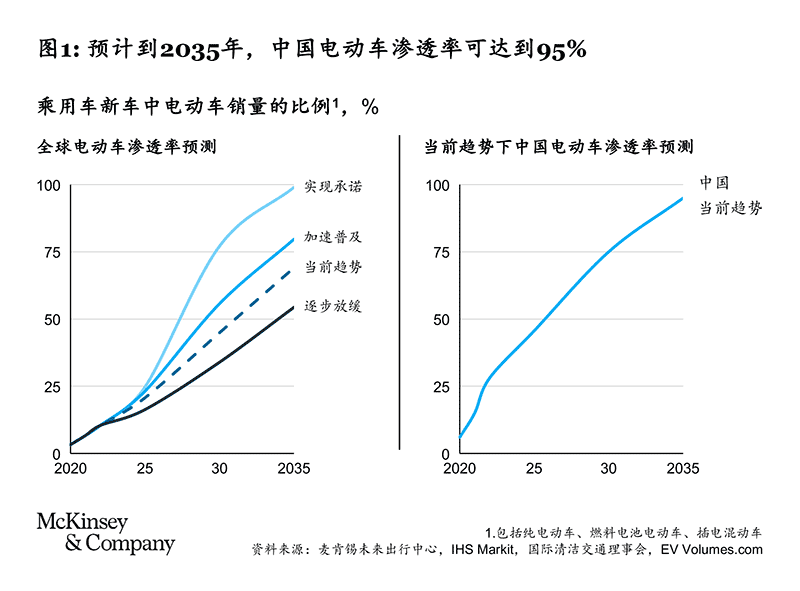

到2035年,预计全球汽车市场中电动车的销量大约占乘用车新车的70%(包括纯电动车、燃料电池电动车及插电式混动)(表1),而这一比例在中国市场可达到95%。如今全球各地电动车销量上升的驱动因素各不相同。中国市场中,即便补贴力度减轻,消费需求也依然强劲,而欧美市场则仍须依靠监管和政府推动。同时,汽车行业面临诸多不利因素,如经济增长放缓、供应链风险、充电基础设施不足以及原材料成本高昂。上述不利因素可能将在中短期内导致电动化趋势放缓,但几乎不会影响最终的目标预期。

表1:截至2035年,不同情境下的全球电动车渗透率(百分比)

乘着强势增长的东风,结合市场竞争推动下的电动动力总成降本增效以及规模效应,预计电动车的增长势头将持续到2035年乃至更久。

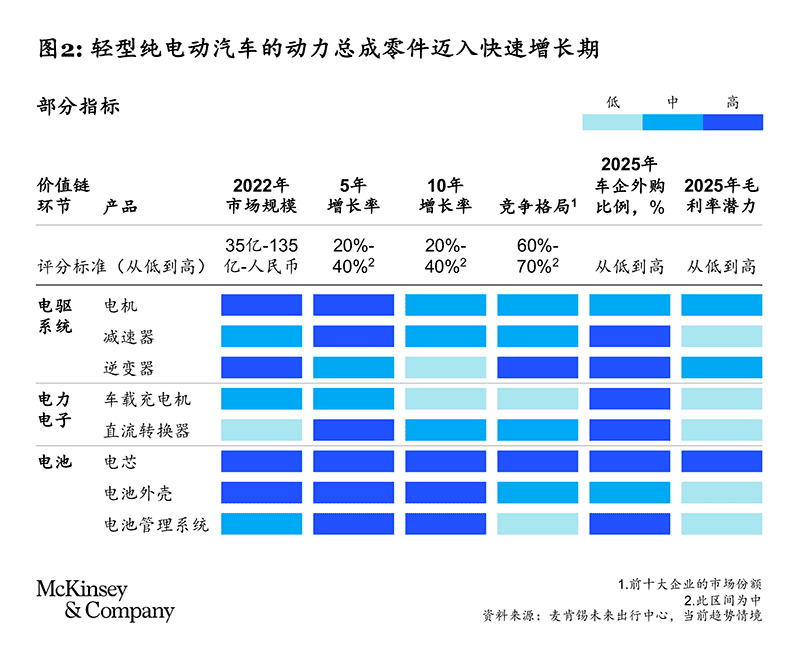

为了分析快速电动化趋势发展可能带来的影响,我们根据当前电动化趋势评估了电动动力总成零部件的市场规模和增长预期(表2)。内容如下:

- 电驱系统(EDU):包括驱动电机、减速器和逆变器的系统

- 电力电子设备元件:车载充电机(OBC)和直流变换器 (DC/DC)

- 电池组:电池外壳(包括结构元件和连接器)电池和电池管理系统

- 热管理系统:将动力总成零部件温度控制在运行条件允许范围内的系统

大部分电动化零部件均拥有可观的市场(规模超过35亿元人民币),且未来5年的年均增幅可能超过40%。

表2:全球轻型纯电动汽车动力总成市场发展预测

车企纷纷制定了远大的电动化目标和相应计划,在削减燃油车投资的同时持续加码投资电动车业务。为了致力于在2025年基本实现电动化,目前宣布进军这一领域的车企计划投资总额已超过3.5万亿元人民币。

车企电驱系统的自制或外购战略

车企陆续推出纯电动平台战略,包括电动化动力总成系统零部件的组装策略。目前尚不存在单一倾向的解决方案,但预计到2025年左右,多家大型传统车企将开始内部自行组装电驱系统和电池组,并外包电芯和部分电力电子设备的制造业务,如车载充电机和直流转换器。

车企自制电驱系统的关键驱动因素包括降本、员工留存和控制核心竞争力。在产量足够大的情况下(如年产10万套电驱系统),自制零部件可以显著降低成本。车企也可以选择通过自制来留存燃油车相关零部件的员工。此外,电动车动力总成零部件对车辆驾驶性能有较大影响,电池组和电驱系统是导致纯电动车驾驶性能差异的重要因素,也是消费者购买电动车的核心因素之一。

电驱系统的自制或外购决策将层层影响车企的制造布局,并可能对汽车供应链产生重大影响。例如,2015-2020年间,20多家国际一级供应商公布了超750亿元人民币的电驱系统投资。这些投资已帮助供应商建立相关能力以支撑当前的电动车市场。而现在,车企内部也开始大力投资电驱系统,构建自制能力。鉴于电驱系统供应市场较为分散且车企倾向于自制(至少在系统和装配环节),我们预测,未来这一新兴供应市场将出现重大整合。

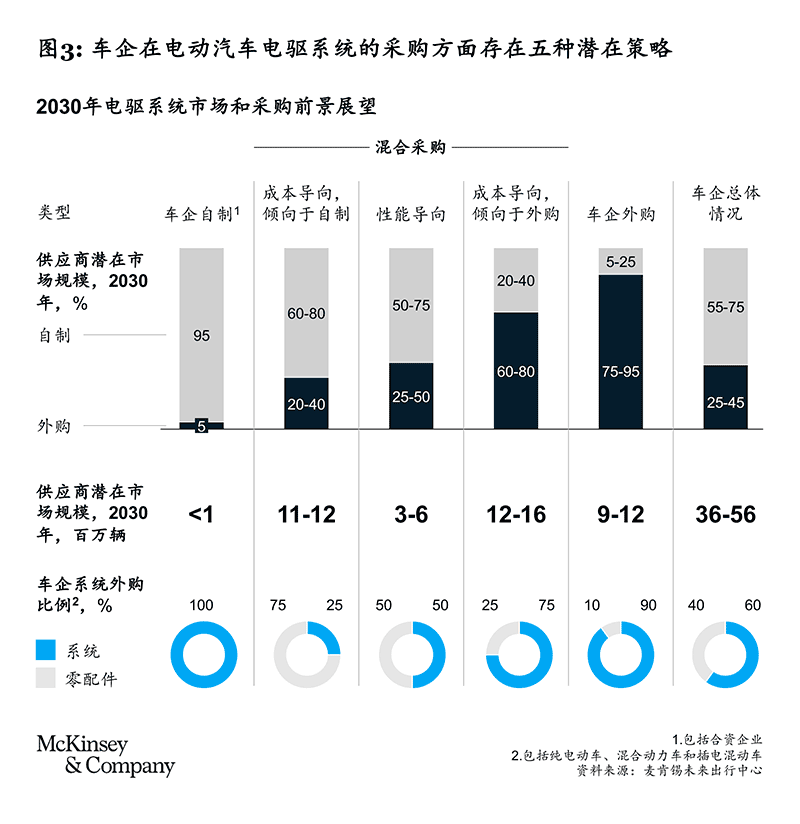

车企在电驱系统自制或外购方面存在五种策略:(表3)

表3:车企在电驱系统的自制或外购策略

车企自制。部分电动车新势力正在完全自制电驱系统。此类企业与供应商合作生产零部件,并牵头电驱系统零部件的设计和最终装配。它们几乎控制着所有与系统相关的工作,将其内化为自身的核心竞争力。我们预计,外部供应商在这一细分市场将占据较小份额,即2030年占5%左右。

成本导向,倾向于自制。此类企业(通常是主流老牌企业)很可能将外购系统数量限制在总量的1/4左右,外购目的是为了紧跟市场供应商的技术进步。我们预计,到2030年,本细分市场约20%-40%的份额将外包给供应商。

性能导向。此类企业主要是注重性能的豪华车车企,它们希望掌控能够影响驾驶性能的各类因素。到2030年,预计此类车企电驱系统整个系统外购(如,外购整个系统而非单一零部件的份额)的份额将达到50%。供应商能够占据这一细分市场的25%-50%。

成本导向,倾向于外购。此类企业包括侧重短期盈利能力的新进入者和细分市场车企。到2030年,它们向供应商采购的占比可能会达到60%-80%,其中完全外包整个电驱系统的比例将达到75%。

车企外购。没有足够资源或技术自研的车企一般选择向供应商采购电驱系统解决方案。到2030年,我们预计该潜在细分市场的75%-95%将会外包,其中外包整个电驱系统的比例预计约为90%。

对于2025-2030年的发展战略,车企将以上述策略为基础,在实际行动中采取各自适合的方式。例如电驱系统,我们预计车企将从零开始自制大约65-75%的电机,其余的25%-35%会向一级供应商采购,且其中大部分将会是组装完毕的电驱系统。许多大型车企计划实施双重战略:从一级供应商处采购特定平台或车型的电驱系统,同时自制其他部分车型的电驱系统。

电驱系统供应商利润或持续承压。大多数车企将寻求年度价格的大幅下降,且仍不愿将原材料指数纳入供应合同,盈利压力将导致过往分散的电驱系统市场出现整合。从燃油车到电动车的转型将吸引许多新供应商进入,从而进一步加剧竞争。反过来,竞争也会促使供应商调整产品以更好地适应市场。一些企业将专注于降本增效,实现卓越制造,而另一些企业将寻找差异化的市场机会,如高性能电驱系统。

如何处理燃油车特有零部件生产成为车企需要考虑的问题

从长期来看,燃油车特有零部件的需求正在逐渐下降,但仍然存在。一些车企可能会将需求量低的燃油车发动机和变速箱生产移交给一级供应商,从而腾出内部资源来进行电动车零部件生产(如电机或电驱装配线)。

分拆燃油车与电动车业务

继续生产燃油车及相关零部件仍然是重要的现金流来源,车企和供应商纷纷采取分离业务单元或单设业务实体的方法来获得资本支持。这同时也有助于管理层聚焦重要挑战,推动战略重新定位。国内一些传统车企已经设立了独立的电动车品牌实体。

对供应商的启示:如何成为电动化赢家

根据麦肯锡的研究分析,要成为电动化赢家,供应商可以开展下列行动。

- 更新公司战略,与车企保持同步。和车企客户保持一致是战略制定中最重要的考量。在车企规划自制与外购策略时候,供应商需要时刻了解车企的产品和时间规划 —— 车企打算何时在内部构建电驱系统能力?计划提供什么样的产品?了解这些信息后,供应商才能针对具体车企的具体项目制定策略,锁定长期合作协议,在助力车企转型的同时顺利完成自身从燃油车到电动车时代的过渡。此外,一级供应商要聚焦系统级的产品能力,在复杂的整体解决方案上做到比车企更低的成本和更好的性能。 同时,垂直整合可以改善电驱系统和零部件的利润率,而创新性的合作伙伴关系也有助于扩大市场规模,从而降低成本。

- 提高并购能力。行业内此消彼长,而新崛起的细分市场百舸争流,这意味着公司的并购能力愈加重要。除了人才稀缺和紧张的资本市场以外,并购后的管理能力也是一大挑战。燃油车相关业务需要并购以扩大市场份额,从而实现增长;而在当前高度分散的电动车零部件市场(如电机和逆变器),战略性并购能将不同企业的专业竞争力通过资本串联起来,从而在当前的混沌局面中获得成功。

- 兼顾过去与未来的资源分配。供应商应规划出电动化的资源需求,并根据电动化趋势和其他指标来明确相应的产品开发预算。研发工作应着眼于未来市场,核心和传统市场则遵循轻投入和套现的逻辑。供应商、车企和公共机构应当广泛合作,整合多方研发资源共同开展工作,为未来电动车动力总成打造有创新性、有竞争力的解决方案。

- 打造专注绩效的负责任的企业文化”。为了实现增长,在战略实施中,供应商应当厘清能力强项,全公司统一布局发力。高级管理层应直接领导,同时设立一个强大且充分授权的绩效办公室以指导整体实施。核心在于研发和采购多管齐下,聚焦提高电动化零部件的盈利性,通过精简研发投入与合理化生产布局来管理燃油车零部件的盈利能力。在这一过程中,供应商应对目标车企的自制和外购策略始终了如指掌:计划是否有变?是否仍然与供应商自己的研发计划一致?

- 供应链韧性是重中之重。接下来一段时间,供应链仍旧充满挑战。一级供应商应当继续多元化其供应体系,持续在基础设施和数据分析上进行投入,推进和车企及其它供应商的合作关系,延续在新冠大流行期间培养的韧性。不同地区法规要求的差异性很可能越来越大,多元化供应链有助于供应商降低供应链风险、提高灵活性。数据分析投入能够预测宏观经济和市场走向,争取更多时间以寻求对策。与车企和其他供应商的协作可以增加供应链透明度,最终提升整体供应链效率,以及达成可持续性目标。

电动化的竞争态势日新月异,供应商的产品组合及路线图应当更加积极主动。企业有必要经常思考:如何保持创新,如何提供有竞争力的产品组合,是否应该考虑并购等等。麦肯锡的研究发现,70%的供应商预期会有更多并购,这也表明行业将会出现更多的整合。供应商制定的产品路线图需更加具体:提供哪些规格和型号?包括什么服务?供应给谁?

* * *

整个汽车行业的产业链正在发生翻天覆地的变化,速度之迅猛远超业内预期。在当前汽车电动化浪潮的冲击下,供应商首当其冲,直面行业的高度不确定性、客户计划的频繁变更以及对资金的强烈需求。为了胜出,供应商应当立足于领先的行业竞争力,在关键零部件与系统方面努力成为目标车企不可或缺的合作伙伴。

作者:

方寅亮

麦肯锡全球董事合伙人,常驻上海分公司

魏安垒(Alexander Will)

麦肯锡全球副董事合伙人,常驻上海分公司

赵钊

麦肯锡全球副董事合伙人,常驻上海分公司

韩冰

麦肯锡咨询顾问,常驻上海分公司

钟航

麦肯锡咨询顾问,常驻上海分公司