作者:麦肯锡全球资深董事合伙人乐诚铎(Franck Le Deu)

2014年,当我们希望以某个框架来梳理中国生物制药市场的未来时,我们最终锁定了“创新之桥”的概念,并设想了三种相关情景:

- 宽桥:当时医药市场的支柱——成熟/非专利药品的增长势头将延续下去,直至2020年乃至更久。中国会采取颇具意义的广泛措施,以鼓励创新。总体而言,中国市场将极具吸引力,其规模也将仅次于美国,位居全球第二。

- 窄桥:2020年之后,成熟药品仍将占据主导地位,但也面临更大压力,会进入平台期或走下坡路。中国会为创新提供可观奖励,但覆盖面较窄,主要针对一些重点疾病领域,如癌症治疗。市场将吸引广泛的参与者。我们认为该情景最有可能在那个十年的剩余时间发生。

- 断桥:成熟品牌的窗口期迅速收窄,并于2020年底之前彻底关闭。创新面临重重限制,对跨国公司来说,自费市场是唯一有利可图的细分市场。市场吸引力将流失。

“创新之桥”框架的初始版本发布于2014年10月在上海举行的首届BioCentury中国医疗健康峰会(麦肯锡是该峰会的长期Insights合作伙伴)。该框架预判了未来趋势,经常为业内人士所援引。

2016年以来,医药卫生体制改革推动行业深化转型,上述框架为我们提供了很好的分析指导。几年下来,通过每年更新《构建创新之桥》(Building the Bridge)报告,我们基本排除了断桥情景,并越来越肯定窄桥情景将成为现实。

行至2020年,我们认为是时候设计一套新的情景框架了。

2014-2020年,由于以下5个众所周知的驱动因素,市场发生了不可思议的转型。

- 监管改革:由国家食品药品监督管理局(CFDA)于2015年发起,现由国家药品监督管理局(NMPA)部署。中国加入ICH(人用药品注册技术要求国际协调会议)也是一个催化剂,通过此举,中国明确了融入全球药品研发生态系统的目标。

- 政府支持:各大城市及城市群(包括苏州、上海、北京以及粤港澳大湾区等)之间的竞争,为行业参与者提供了不断升级的基础设施和激励政策。(详见https://www.linkedin.com/pulse/chinas-greater-bay-area-next-global-healthcare-hotspot-le-deu/)

- 人才流动:早在2015年之前就已开始,但目前的流动规模已产生群聚效应。这不仅对生物制药公司有利,也有益于对生态系统发展至关重要的服务提供商,例如临床研究组织(CRO)、合同研发生产组织(CDMO)等。

- 资本市场开放:港交所和近年推出的上交所科创板,都为支持医药生态系统发展的众多风险投资者提供了诱人的战略退出选项。

- 创业热情:作为一项关键成功要素,中国企业家的创业热情不可低估,他们甘担风险,意识到自己正处于难得一遇的机会窗口,不仅有望创造巨额财富,还能够实现社会影响。

尽管发展气势如虹,但距离成为繁荣的生物制药创新市场,中国依然路途漫长。我们此时为市场发展构建新的情景框架,不仅是为了更好地梳理中国发生的转型和面临的挑战,更重要的是解读中国在国际生物制药舞台的影响力。“创新之桥”框架最初是从跨国公司的角度进行构思的,现在也应将中国蓬勃兴起的新一代生物制药公司考虑在内。同时我们认为,仅聚焦药品难免局限,应留意到在以科技赋能的新型医疗交付模式领域,中国已崛起成为全球领军者。

由此,我们提出了新的“创新之桥”框架:

- 通往以中国为中心的创新市场的窄桥:在这种情景下,价格重压和准入限制将导致创新市场停滞不前,本地生物制药厂占据上风,跨国公司选择性参与。来自中国的创新在海外水土不服、缺乏吸引力。数字化/科技加持的医疗交付模式停留在试点层次,且高度分散、规模较小,难以产生影响。

- 通往繁荣的中国创新市场的宽桥:在这种情景下,价格压力的持续,以及公共与私营部门准入条件的改善,将带来一个持续增长、高度竞争的创新市场,吸引本地药厂和跨国企业参与其中。中国创新将声名鹊起,在新兴市场举足轻重,在发达市场也将发挥适度影响。数字化医疗将实现规模化增长,成为一股正面颠覆力量,提升医疗体系的质量和效率。

- 通往适度创新的全球化桥梁:价格压力较为适中,准入条件快速改善,一个广泛参与、充满活力的创新市场迅速崛起。中国创新将被广为采用,并成功颠覆发达市场的格局。有数字化/科技加持的中国创新将在全球范围被借鉴和采纳。

今天来看,哪种情景更有望成为现实呢?答案显而易见,一些冉冉升起的业内新星证明第三种情景,即最具颠覆性的情景,已不只停留在理论层面,而是具备了实现的可能性。以下是一些证据:

- 在科技赋能方面,中国正在以其他市场无可比拟的规模和速度持续前进。新冠疫情加速了这一趋势。近期京东健康(JD Health)在港交所创下了2020年度规模最大的IPO,凸显了科技公司的雄心,以及资本对科技公司的支持。

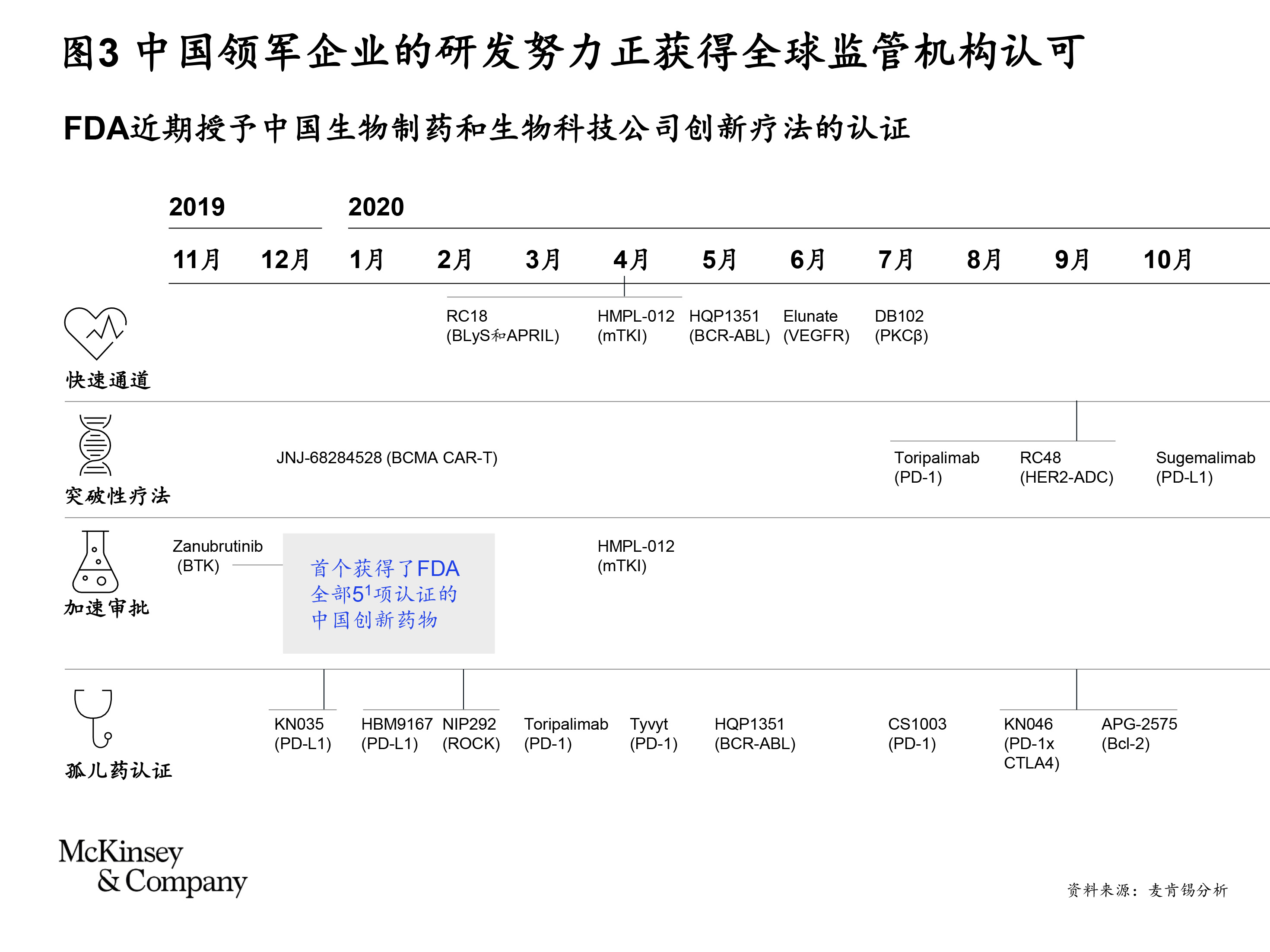

- 大型跨国公司已经锁定了几项“源自中国”的创新成果,并试图将它们引入发达市场。典型例子包括信达生物制药(Innovent)和礼来(Eli Lilly)就前者研发的PD-1的合作;天境生物(I-Mab)和艾伯维(AbbVie)就前者研发的CD47项目的合作。总体而言,中国企业的若干创新成果已获得美国食品药品监督管理局(FDA)的优先审查资格或孤儿药认证,这在某种意义上预示着未来趋势。

- 新兴的中国生物制药企业已开始进军美国甚至欧洲市场。百济神州(BeiGene)正积极筹备在美国推出其布鲁顿氏酪氨酸激酶(BTK)小分子抑制剂泽布替尼(zanubrutinib),并在当地建立商业足迹。和黄医药(HutchMed)也正在发展美国业务,并准备推出治疗神经内分泌瘤(NET)的药品索凡替尼(surufatinib)。除商业拓展之外,一些公司也借助其迅速提升的形象网罗全球人才,以支撑更远大的抱负。例如,再鼎医药(Zai Lab)近期从基因泰克(Genentech)引入一名高管,领导其抗癌药全球研发业务;百济神州新近加入的全球人力资源主管来自美国辉瑞公司(Pfizer US)。

另一方面,也有证据显示我们或将走上一条通往以中国为中心的创新市场的窄桥。以下是几个显而易见的论点:

- 尽管中国的生物制药企业已着手培育创新资产,但基本属于“我也有”(Me too)和“我更好”(Me better)范畴,真正能够颠覆全球格局的突破性产品仍乏善可陈。而且,这些创新资产能否在中国境外(许多时候也包括在中国境内)取得商业成功,还有待市场验证。此外,虽然为了免除客户对质量的担忧,厂商们已经付出了切实努力,但以中国生物制药企业的定位去打拼全球市场,恐怕仍然困难重重。

- 近期,国家医保药品目录(NRDL)的更新及引发的讨论,突显了行业参与者所面临的严峻定价压力,这意味着他们难以通过创新行为换取足够回报。PD-1市场的激烈竞争格局也警示我们:羊群效应会对市场发展造成严重影响。其风险不仅在于跨国公司难以追随医保战略,也包括本土生物制药公司难以收回创新成本。

- 数字化医疗公司雄心勃勃、资金充沛。他们能否实施和推广新的医疗交付模式,令患者、医疗保健专业人员(HCP)以及同行受益,并赢得经济回报,这一切还有待检验。这个试验阶段可能会比预期更久。

- 地缘政治格局可能会对行业发展产生负面影响。

毫无疑问,在未来5年,中国生物制药市场所面临的变局不会少于过去5年。而无论哪种情景成为现实,都将是一个精彩纷呈、值得驻足观察的故事,同时也将对海内外市场参与者产生深远影响。我们将继续通过一年一度的报告分享浅见,也期待与业内人士交流探讨。