黄依朦,李叶骅,栾岚,Felix Poh ,陈红

全球时尚行业将会逐步回暖,销售额增幅已经从2015-16年的2-2.5%提升到2016-17年的2.5%-3.5%。我们预计2018年全行业的销售额增速将进一步提高至4%,轻奢的增长是主要亮点之一。放眼未来,全球包括轻奢与重奢的奢侈品市场将以5-6%的增速持续增长。 我们相信,在如今消费者更高端更个性化的品质需求下,中国将继续引领轻奢市场的增长,释放巨大潜力。

展望未来,中国轻奢市场将持续蓬勃发展

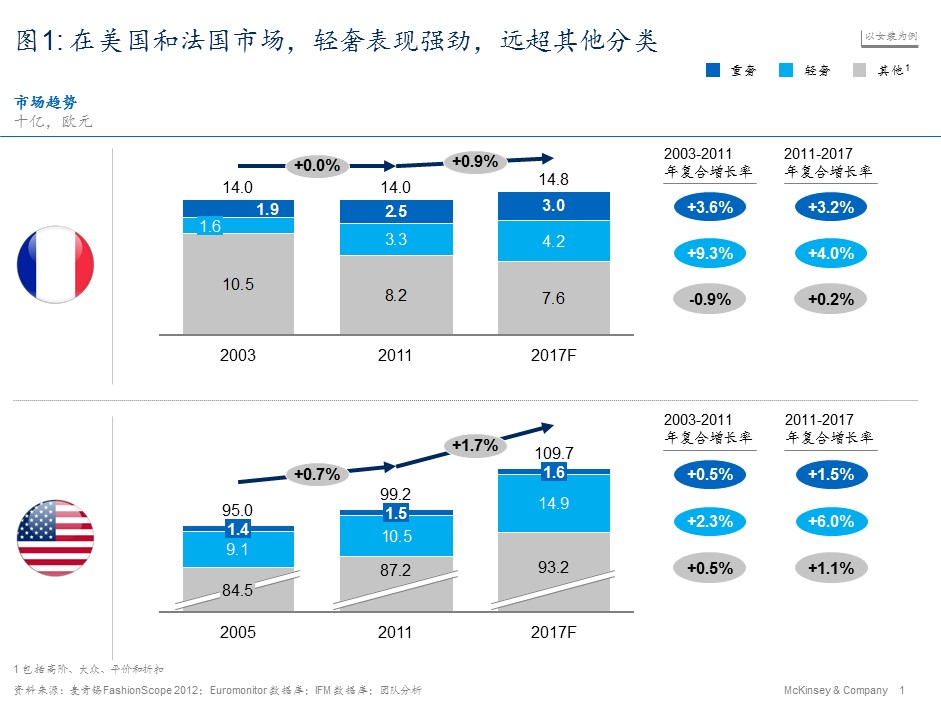

2016年,中国消费者购买了6,400亿元人民币的奢侈品(包括重奢和轻奢),占该品类全球消费的32%。我们预测其将以8-10%的速度增长,至2025年达到14,000亿元,占到奢侈品全球消费的44%。其中轻奢消费占中国整体奢侈品的36%,历史增速超过重奢消费。长远来看,中国轻奢市场发展潜力巨大,我们预计未来五年,轻奢产品销售增幅预计可达11%-13%,并在2025年增长至6,200亿元。该强劲的增长趋势在发达国家已经得以验证,欧美轻奢的表现远超其他分类(见图1)。

根据2017 State of Fashion报告,全球时装品牌大致分为六类:

- 重奢(Luxury),如Tom Ford、Chanel;

- 轻奢(Affordable luxury),如Tory Burch、Michael Kors;

- 高阶(Premium/bridge),如Nike、Esprit;

- 大众(Mid-market),如Zara、Topshop;

- 平价(Value),如TJ Maxx;

- 折扣(Discount),如Primark

轻奢在中国的快速发展受到供需两端的拉动。从需求端来看,年轻费者(80、90后)更熟悉也更接受轻奢品牌。他们贡献了全球18%-20%的奢侈品消费,尤其是“90后”。根据麦肯锡2017年中国消费者调查报告,“90后”消费群体占中国人口的16%,截至2030年,他们将贡献20%以上的中国总消费增长,高于其他人口年龄类别。

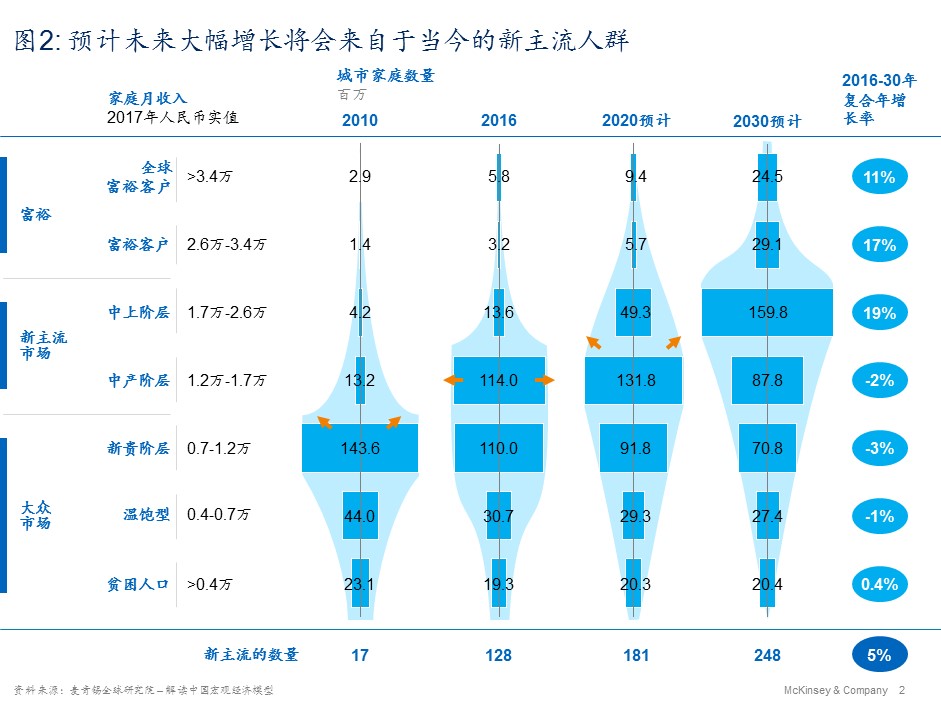

与此同时,新主流家庭数量不断攀升(见图2),随着消费的不断升级,对轻奢产品的需求水涨船高。新主流家庭数量从2010年的1700万户增长到2016年的1.3亿户。消费者信心持续走强,自由支出越来越多,消费者倾向于购买更高端的品牌,受益于消费升级的旺盛势头,高端产品的增速超过了大众、价值型产品的增速。

此外,奢侈品的传统客群也在逐渐调整自己的“购物车”,在购买高价重奢的基础上,逐步购入轻奢产品,以平衡自己衣帽间的品质和价格。

从供给端来看,轻奢品牌受中国庞大的消费市场的吸引,加速在华发力。法国品牌ba&sh于2017年7月在上海开店,意大利品牌Furla除了大力布局一线城市和省会城市之外,也开始走向二三线城市,于今年10月在昆明顺城购物中心开设云南首家门店。Sandro、Maje等轻奢品牌更是早已入驻天猫等电商平台,不断提高品牌的线上覆盖率。截至2016年,Sandro和Maje在中国大陆线下店铺共达到48家。而重奢品牌Chanel仅有12家,Chloe 13家。

线上对轻奢的发展举足轻重

由于定价相对比较亲民,轻奢品的受众更广,消费频次也更高。覆盖广泛、方便快捷的线上渠道也将变得更加重要。虽然从购买渠道上看,线上的份额相对其他品类较低,但从获取信息的渠道上看,线上影响力已不容小觑。全球来看,2016年仅8%的奢侈品消费是线上购买的,销售额约为1,700亿元人民币,但是受线上信息影响的消费是线上购买的消费的10倍,占到78%;在中国,9%的奢侈品消费从线上购买,销售额约为600亿元人民币, 84%的消费者从线上获取产品信息。

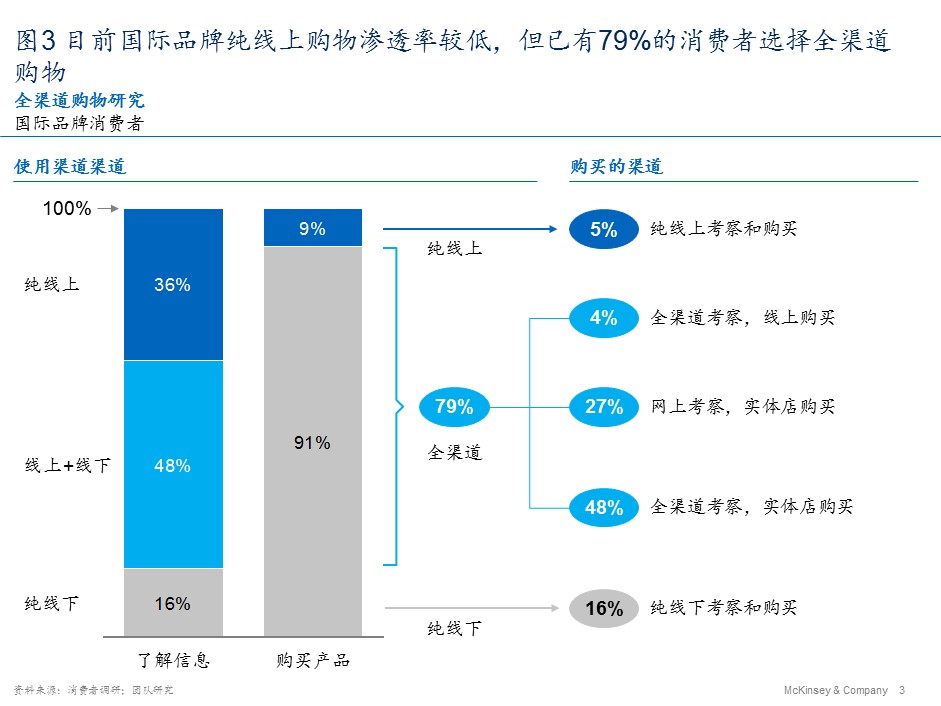

我们预测,纯线上的销售占比将会“扶摇直上”。2025年,全球线上购买比例将达到19%,约6,600亿元人民币;而在中国,该比例将攀升至25%,贡献约3,900亿元人民币的销售额(见图3)。

中国消费者日渐成熟

在即将发布的麦肯锡季刊文章《时尚水晶球》里,我们探讨了中国消费者购买国际品牌时装的六个核心趋势(购买偏好个性化/购买诉求深层化/消费过程体验化/资讯来源扁平化/购买决策冲动化和决策旅程全渠道化)。我们发现,中国消费者在过去十年国际品牌入华浪潮的拍击下,以及信息全球化的浸濡,对国际品牌的认识越发成熟理性。在品牌的选择上不再千人一面,而是有自己的偏好和选择;在购买的诉求上不再一味地寻求“炫耀”和“合群”,而是追求价值观的认同和体现;在购买的行为上虽然用时越来越短,但考虑的品牌越来越多。根据基于2000名国际品牌消费者的2017年国际品牌消费者调研,大约四分之一的消费者表示现在相比一年之前考虑更多的品牌(与之相比,10%表示考虑品牌数量减少)。

对于我们的启发

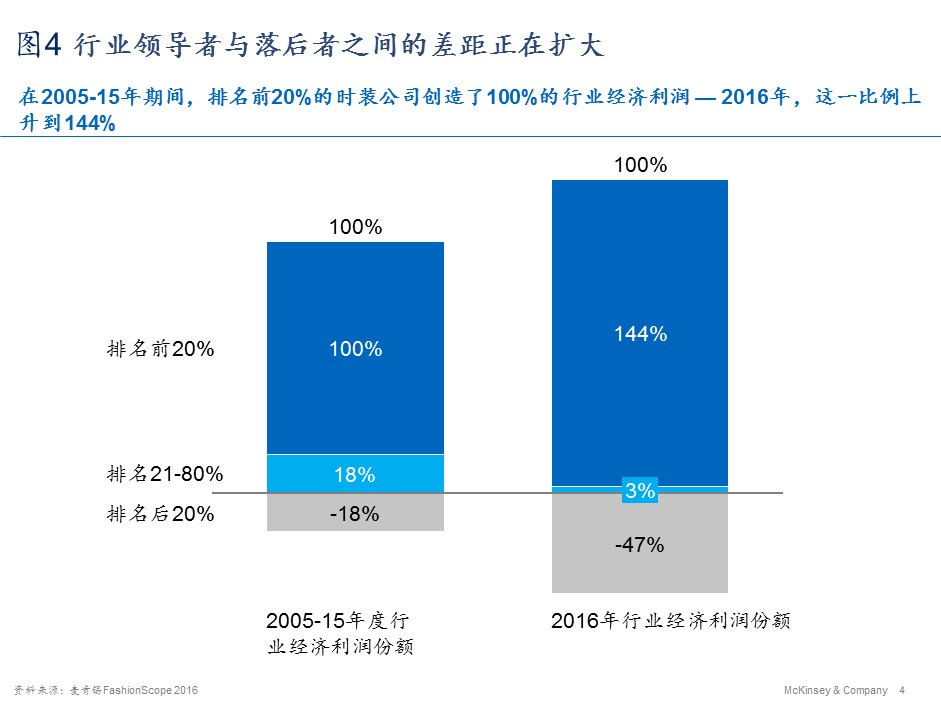

现如今赢得市场已经变得越来越困难,行业领导者和落后者之间的差距日渐扩大。根据我们的调查,2005-2015年全球前20%的时尚企业创造了100%的市场利润,排名21-80%的企业仅创造18%利润,而后20%企业却亏损了18%(见图4)。在2016年,全球前20%企业依然贡献了144%的市场利润,后20%的企业亏损仍在继续扩大。因此,无论是品牌商、零售商、还是投资者都应该不断地总结经验,利用自身优势,发掘更适合自己的发展道路。

轻奢品牌商应强化自身优势,深化品牌形象

国际品牌应该思考以鲜明形象占据消费者心中的认知领地。领先品牌如Coach和Michael Kors 都已在中国扎根,有不小的知名度和客户群体。新晋品牌应当精准定位,力攻细分市场,如Maje的“法式优雅”,Theory的“商务休闲”等。此外,对日渐成熟的消费者来说,买的不再仅仅是商品,更是品牌背后的故事和价值观。轻奢品牌要想再下一城,就不能局限于表面的品牌定位,而应从价值观出发,引发消费者在个人主张和深层诉求上的共鸣。例如互联网轻奢新秀Everlane,该品牌以“极简主义”为理念,公开了成本定价体系和厂家信息,与消费者对“环境友好”和“良心用工”的深层价值诉求产生了共鸣。

在体现品牌形象的同时,国际品牌尤其应该注重故事的真诚度和统一性。这其中也包含了产品质量和服务质量的一致。随着出境游的普及,现如今消费者越来越见多识广。因此,如果国际品牌未能做到这一点,消费者对其品牌形象或将大打折扣。与此同时,轻奢只有缩短产品周期,加快上新速度,并紧跟时尚相关度,才能有足够的竞争力,激发消费者高频次高粘性的购买。比如,SMCP旗下品牌Maje和Sandro,产品周期仅三个月;而互联网轻奢男装品牌Bonobos,平均每周上新二十五款。

本土品牌应与国际品牌一样,深耕品牌DNA,强化在消费者心中的认知。过去十年,随着消费者的理性与成熟蜕变,国际品牌的光环已不如从前。人们的目光开始投向了本土设计师品牌。在新时代成长起来的本土设计师,大多与国外的设计理念和时尚市场联系更紧密,设计风格也更成熟。虽然本土设计师品牌面临市场营销、商业运营能力等挑战,但品牌的价值始终是最核心的竞争力。因此,本土品牌也避免一味复制国际品牌,要建立自己的品牌价值,,发挥自身的独特性,和消费者建立更亲密的关系,激发共鸣。

1994年成立于杭州的江南布衣就是一个不错的例子。江南布衣是中国设计师女装中的第一家上市公司。江南布衣坚持“文艺小众”的定位,采用多品牌发展策略吸引“有精神追求” 的细分人群,建立了一个强大且活跃的品牌粉丝群。至2016年12月底,品牌官方微信平台上的会员超过110万。2016年购买超过5000元的会员逾11.3万人,其消费零售额达到13.3亿元。

投资者应关注品牌生命力,优化品牌组合管理

投资者应关注品牌内涵和自我更新的能力。现在轻奢品牌风头正劲,遍地开花,但潮流瞬息万变,任何 “爆款”都可能只是昙花一现。因此品牌应不断自我创新、迭代,投资者也应关注品牌的生命力,挑选基于清晰的价值定位和高度的消费者认同的品牌。

同时,投资者可更多关注细分品类的领军品牌。近期不少互联网轻奢品牌异军突起,其中不少是细分品类的开拓者和创新者。比如Warby Parker眼镜,Away时尚商务旅行箱,M.Gemi意大利手工皮鞋。这些新兴品牌都选择聚焦一个细分市场,不断优化自己的产品和体验,努力将每一个细节做到极致,从而在巨头林立的时尚行业突出重围。

此外,随着品牌数量的极大丰富,每个品牌的市场份额将被压缩,所以企业除了深耕某单一品牌,还应更多关注于品牌组合管理以分散风险。应挖掘更多小而美的品牌,正确认识每个品牌在其投资中扮演的不同角色,使其在消费者定位和价格上互相弥补,发挥1+1>2的优势。平衡多品牌的不同生命周期,根据实际情况结合物流管理、零售运营、数字化分析等后台支持,环环相扣,力争降本提效。

比如,我们在消费者调研中发现Maje服装的消费者中有很大比例会购买Fred Perry服装,他们认为这两个品牌可以互补,满足不同场合的需求。Maje的“法式优雅”准确传递给了中国消费者。而Fred Perry在消费者心目中则是一个充满活力、健康、自信的品牌,传递出了浓浓的英伦雅痞范。

零售商应顺应趋势,打造全渠道体验式消费

零售商应结合消费趋势,打造全渠道消费。如前所述,尽管全球只有8%的奢侈品消费来自线上,但是受线上信息影响的消费是它的10倍,占到78%。相较重奢,轻奢品牌的消费者更年轻,也更习惯全渠道购物。所以零售商应打造无缝衔接的线上线下全渠道,全方位覆盖获取灵感、看货、试穿、购买、提货的消费旅程,如此才能将消费者体验最优化。

同时,鉴于消费者日渐挑剔,零售商应灵活思变,推陈出新,升级消费体验。近期,珠宝商Tiffany在纽约推出了早午餐服务,时装品牌阿玛尼推出了阿玛尼咖啡馆,这些都是品牌对零售体验的升级尝试。零售商想要取悦新时代的消费者,不仅要做好选品、陈列、导购,还可以考虑让店面改头换面,让购物环境有生活感以及娱乐感,如此方能在日渐激烈的竞争中保有一席之地。

在全球奢侈品市场持续乐观的大环境下,轻奢表现不俗。随着消费者需求的升级,中国市场正在成为轻奢市场一颗耀眼的新星。国内增长的新主流消费者有力地推动各品牌加大、加深中国市场的布局。品牌商、零售商和投资者,无论国际还是本土,若想谋得一席之地,必须利用自身优势,打造深入人心的品牌形象,并且锐意创新。

作者:

黄依朦是麦肯锡商业分析师,常驻华盛顿分公司;

李叶骅是麦肯锡资深行业分析师,常驻上海分公司;

栾岚是麦肯锡全球副董事合伙人,常驻上海分公司;

Felix Poh(蒲仁伟)是麦肯锡全球董事合伙人,常驻上海分公司;

陈红是是麦肯锡资深分析师,常驻上海分公司。

关于麦肯锡大中华区消费与零售咨询业务

麦肯锡一直是在华规模最大的全球性管理咨询公司。在为消费品及零售企业服务的过程中,我们帮助客户明确目标、优化组织和改善运营。同时,为了帮助客户保持业界领先,我们加强了自身在数字化、客户与营收管理,以及先进分析等领域的能力建设,并且积累了先进的专业知识。

[fusion_button link=”https://www.mckinsey.com.cn/wp-content/uploads/2017/11/20171127_麦肯锡中国轻奢市场面面观.pdf” title=”” target=”_self” link_attributes=”” alignment=”” modal=”” hide_on_mobile=”small-visibility,medium-visibility,large-visibility” class=”” id=”” color=”default” button_gradient_top_color=”” button_gradient_bottom_color=”” button_gradient_top_color_hover=”” button_gradient_bottom_color_hover=”” accent_color=”” accent_hover_color=”” type=”” bevel_color=”” border_width=”” size=”” stretch=”default” shape=”” icon=”” icon_position=”left” icon_divider=”no” animation_type=”” animation_direction=”left” animation_speed=”0.3″ animation_offset=””]点击此处获取报告全文[/fusion_button]

版权所有©2017年麦肯锡公司。未经许可,不得对本文或报告做任何形式的转载和出版。