前言

2016年奢侈品消费跌出2009年以来新低,但仍有中国消费主力军在全球奢侈品上一掷千金,因此备受业界瞩目。现如今中国经济放缓,国内外奢侈品消费增长式微,行业观察者愈发担心中国消费者“奢兴阑珊”。

八年多来,麦肯锡一直关注中国奢侈品消费者的演变,以及其对全球市场与日俱增的影响。这份最新研究着重分析了中国奢侈品消费者的基本态度与行为,探讨了奢侈品是否在中国逐渐失宠,以及对全球市场将产生什么影响等问题。我们的结论是,在中国的奢侈品消费者当中,出现了一个日渐成熟且挑剔的群体。市场增长放缓虽不容忽视,但我们认为在可预见的未来,中国消费者仍将是全球奢侈品市场增长的最大引擎之一,而家庭年收入超30万元人民币的中国最富裕人群,则是当仁不让的主力军。

要抓住这一增长,奢侈品牌商需巧取中国消费者的欢心,并把自己的门店打造成为中国观光客出境游的“必达站”,因为三分之二的中国奢侈品消费发生在海外。

中国富裕人群挑起全球奢侈品消费大梁

全球奢侈品市场的大买家

中国对奢侈品市场有多重要,看统计数据便可知。预计中国到2018年百万富翁的数量将跃居世界首位,并将在2021年成为全球小康家庭数量最多的国家。据我们估计,2016年有760万户中国家庭购买了奢侈品,超过了马来西亚或荷兰的家庭总数。其中,家庭年均奢侈品消费达7.1万元人民币,是法国或意大利家庭的两倍。总体来看,中国消费者的奢侈品年支出超过5000亿元人民币,相当于贡献了近三分之一的全球市场。

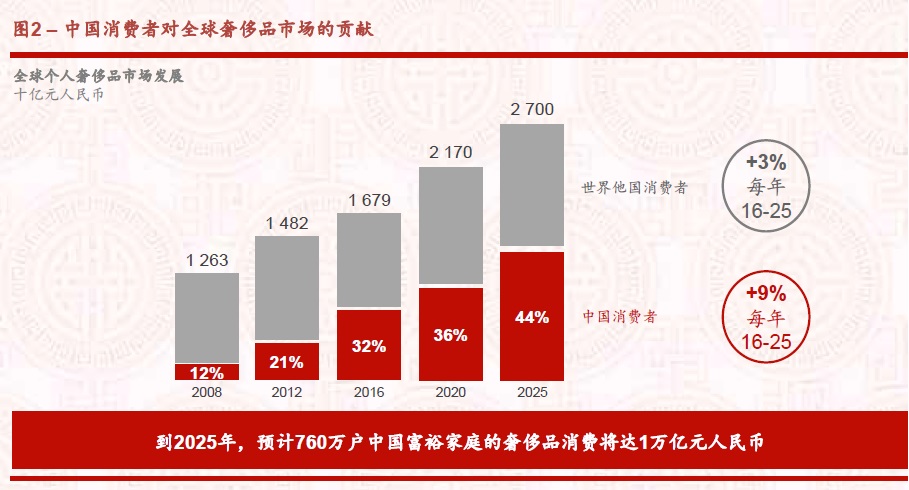

在北京举办奥运会的2008年,中国的奢侈品消费仅占全球的12%。但我们估计在之后的八年间,中国买家在国内外为全球市场贡献了超过75%的增长(超过650亿美元)。

中国奢侈品消费近期两大转变

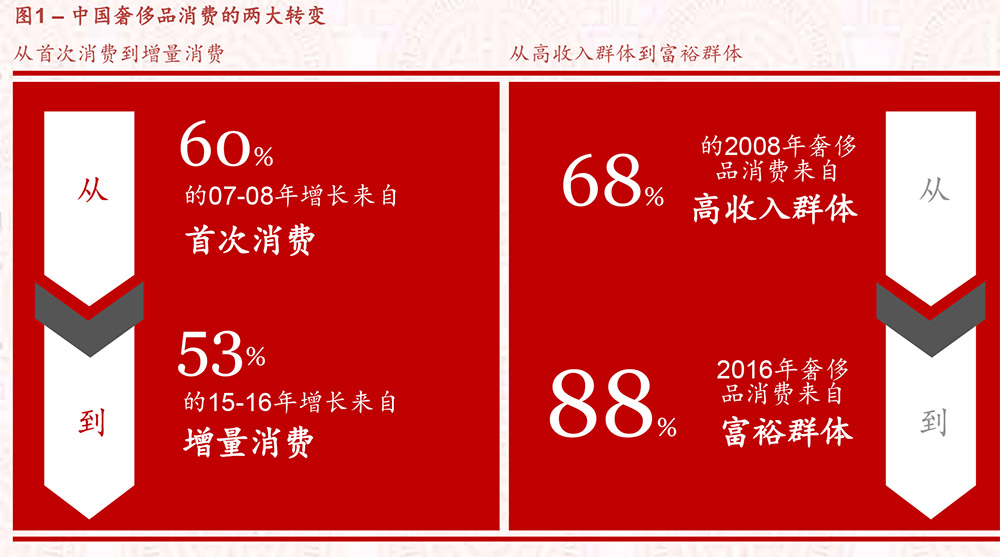

从2008到2014年,购买奢侈品的中国家庭翻了一番。这要归因于中国消费者的收入不断增长,以及愈发丰富的奢侈品购买渠道。自2015年以来,奢侈品消费增长的主要推手已从首次消费转变为增量消费。因此奢侈品业界应加大投资,着力提高现有客户的忠诚度,而非一味专注于吸引新客户。

除此之外,消费者特征也在不断变化。过去,中国奢侈品消费者主要来自高收入家庭(我们定义为年收入在10万到30万元人民币之间)。我们的研究表明,中国富裕人群(家庭年收入超过30万元人民币)的消费占比与日俱增。2008年至今,富裕人群在奢侈品客群中的比例从三分之一上升到了50%,其支出占中国奢侈品消费的88%。[fusion_builder_container hundred_percent=”yes” overflow=”visible”][fusion_builder_row][fusion_builder_column type=”1_1″ background_position=”left top” background_color=”” border_size=”” border_color=”” border_style=”solid” spacing=”yes” background_image=”” background_repeat=”no-repeat” padding=”” margin_top=”0px” margin_bottom=”0px” class=”” id=”” animation_type=”” animation_speed=”0.3″ animation_direction=”left” hide_on_mobile=”no” center_content=”no” min_height=”none”][见图1]

展望未来:万亿元人民币的机遇

与中国普通消费者相比,富裕人群对未来消费持更积极的态度,其中有半数计划在2017年增加奢侈品消费,而仅有四分之一的普通消费者有此打算。我们预计:财务自信的富裕人群将会升级消费,或是购买更昂贵的品牌,或是在已购品牌中选择高端线商品。从2016年到2025年,现有富裕人群的消费增量将占中国奢侈品消费预期增长的一半以上。

我们预计,至2025年,全球奢侈品市值将增加1万亿元人民币,达到2.7万亿元人民币。中国消费者将继续担当主力军,估计至2025年将“买下”44%的全球市场。

中国富裕人群将成为此轮奢侈品消费增长的中坚力量。到2025年,这760万户中国家庭对全球奢侈品消费的贡献达到1万亿元人民币,相较于2016年翻了一番,相当于美、英、法、意和日本市场2016年的销量总和。[见图2]

中国富裕消费者日渐成熟老到

消费者易冲动、重口碑

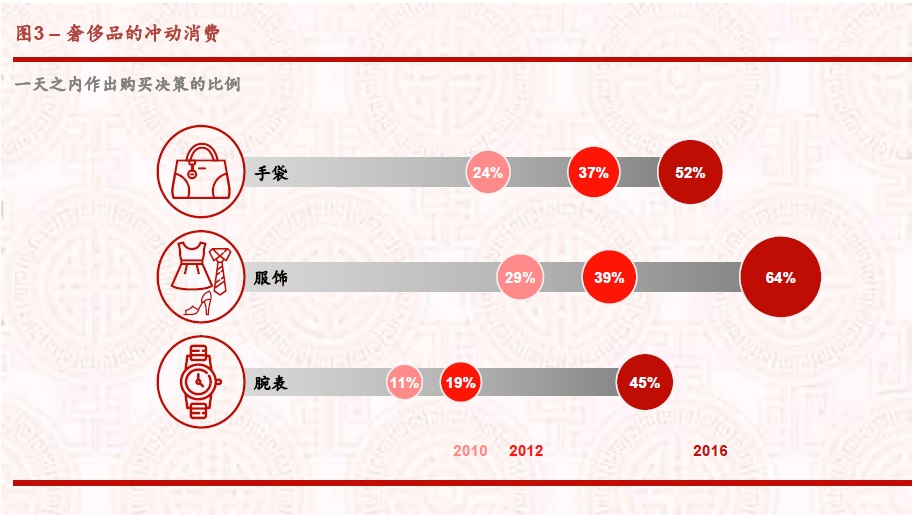

中国富裕消费者每年平均的奢侈品开销达7.1万元人民币,有38%的人超过10万元人民币。自2010年以来,奢侈品年均消费额年增幅超过5%。他们不仅买的更多,购物也易冲动。一半的“买买买”决定是在一天之内做出的。这表明消费者行为一改当年——在2010年,只有四分之一的奢侈手袋购买决定是在一天之内做出的。这一趋势普遍存在于我们研究的所有奢侈品品类。[见图3]

除了易冲动消费,口碑的重要性也日益凸显。我们发现,在2010年口碑会影响14%的奢侈品购买。如今亲友的口碑相传超过店内体验,成为头号决定因素,直接影响30%的奢侈品购买。

初步考虑和品牌变得至关重要

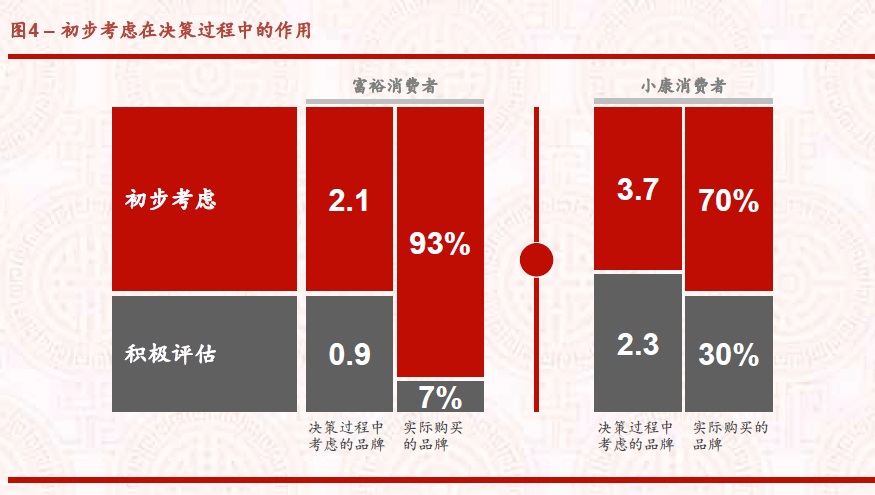

由于奢侈品消费易冲动,初步考虑就成为购买决策的重要一环,尤其是消费者在主动收集信息前 “第一被提及(Top-of-mind)”的品牌。被消费者纳入考虑名单奢侈品牌中,三分之二为第一被提及品牌,也是93%的实际场景中消费者最终购买的。中国的小康消费者可能会跳出初步考虑阶段,但富裕人群不大可能购买两个最先被提及之外的品牌。[见图4]

正因为初步考虑如此关键,品牌卓越度(即品牌的全球知名度)就成了各品类一锤定音的购买因素。六到八年前,富裕人群买奢侈品更看重材质或做工,而非品牌认知度。现在,“经典款”也跻身关键动因之列,重要性超越了“创新设计”。[见图5]

线上奢侈品购物尚未兴起

虽然微信、天猫等创新数字化服务平台深受中国人喜爱,且35%的消费者每天都会在线“制造”内容,他们是社交媒体的忠实拥趸。但在中国的奢侈品销售中,仅有7%来自线上官方渠道。我们预计,这种低转化率近期不会有太大改观,仅有16%的富裕客群会在2017年增加线上奢侈品支出。然而,随着奢侈品牌加码 “O2O”,进一步打造线上线下结合的无缝体验,奢侈品的线上销量有望得到提升。

对保真保质和具竞争力的价格的需求

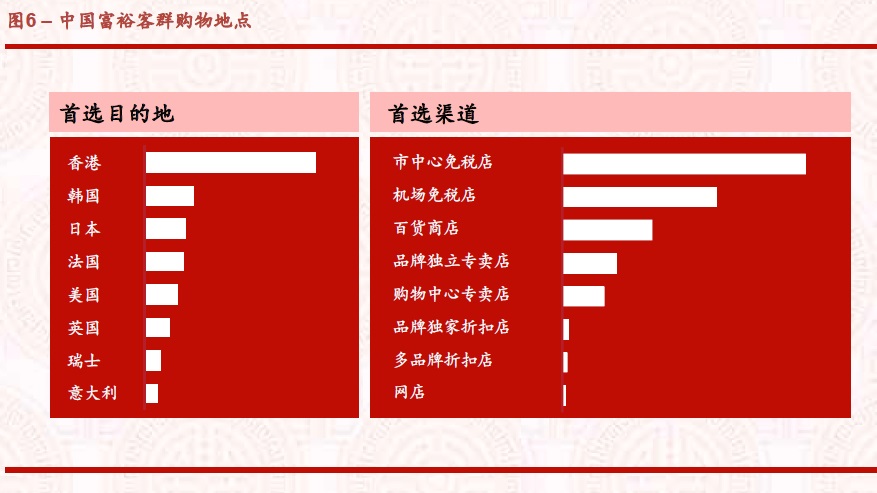

富裕起来的中国消费者越来越精明老到,在购买奢侈品时他们保持着惯有的谨慎,对正品和品质的要求很高,这也是中国消费者选择购物渠道的两个主要因素。同时,从他们对内地与海外市场价差的认识可知,他们对价格的敏感度一如既往。这两点不变的需求意味着他们倾向于在百货商场、专卖店等官方渠道或免税店购物。[见图6]

全球购与出境游

海外购物行为

富裕群体每年出境游平均5.9次,是中国出境游的主要人群。在选择旅游目的地时,购物是他们的主要考虑因素。在海外购物方面,香港仍是首选地,其次为韩国和日本。

对境内购物的不满

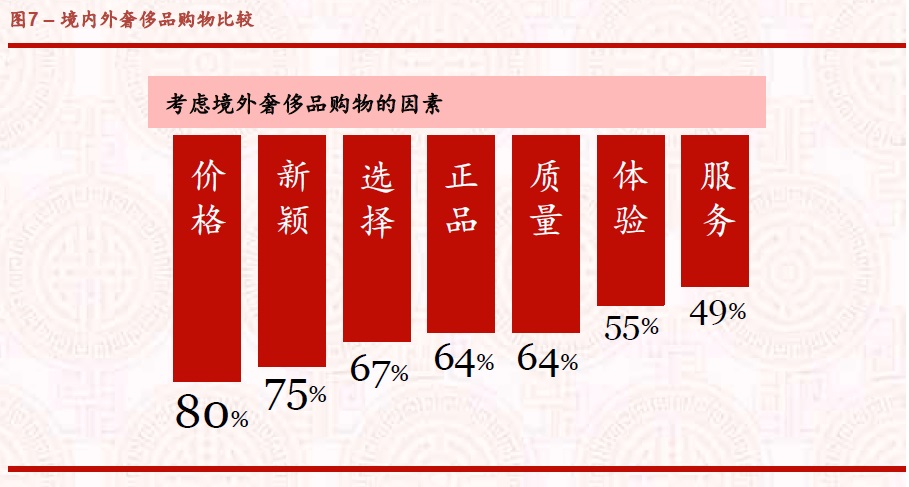

富裕人群在决定是否出境购买奢侈品时,首先看的依旧是价格,他们对价差的容忍度越来越低。2012年,60%的消费者愿意接受20%的价差,如今仅有20%的消费者对此能够容忍。

出乎意料的是,在境内外奢侈品价格相似的情况下,仅有70%的消费者会选择在境内选购。这体现了中国富裕客群对境内奢侈品购物有诸多不满,比如产品线、店内体验和客户服务质量。[见图7]

内地供需不匹配

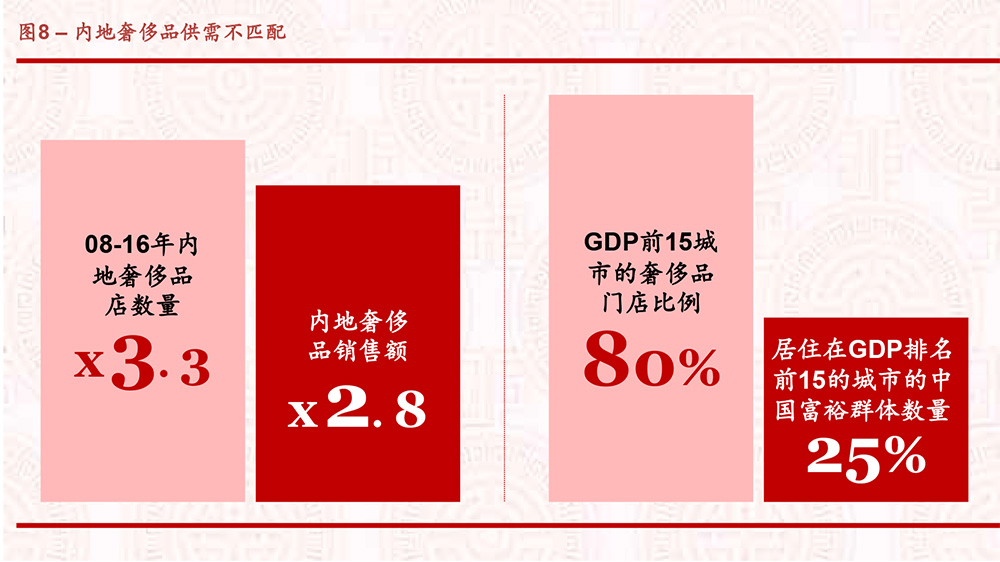

富裕消费者对境内购物体验的不满把他们推向了境外。2008年至2016年间,境外奢侈品消费占消费金额的比例从三分之二增至四分之三。据我们观察,内地奢侈品的供需不匹配的情况却越来越严重。境外奢侈品消费热情高涨,内地市场却持续低迷,从2008到2016年,中国内地奢侈品门店数量增长了3.3倍,但销售额却只增长了2.3倍。

我们还发现,80%的奢侈品门店集中在中国GDP排名前15的城市。但消费奢侈品的富裕人士仅有25%者生活在这些城市,奢侈品牌门店覆盖和奢侈品需求呈现出明显的不匹配。[见图8]

对奢侈品业界的启示

成为中国观光客的“必达站”

中国富裕人群出境游时,购物是不可或缺的内容。此外,他们还追求全球一致的品牌体验,这种一致性体现在如下方面:

• 在各个地区都能买到品牌核心产品。

• 在全球各地门店产品的价格区间保持一致。

• 在任意一家钟爱品牌的门店都能享受到高标准的服务。

• 有宾至如归的亲切感,如同身处最常光顾的店铺,颜色或者试衣间是自己喜欢的,等等。

除了保持一致性,奢侈品牌还需要为这些挑剔的消费者设计更具吸引力的体验。

• 最有效的办法之一就是提升门店设计:奢侈品牌应设计独特的门店,既符合当地建筑风格,又能营造与众不同的氛围。

• 其次,只在特定门店才有的限量品:奢侈品商亦可提供专为本地市场推出的“纪念品”。比如,上海店铺推出印有“上海”的城市版T恤。

• 再次,本地活动也可吸引出境游消费者:比如,邀请本地球队到访门店,或在当地地标性场所举办活动。

反思内地的商业模式

考虑到供需的严重不匹配,品牌商需要反思其内地的商业模式。当务之急是着重培养中国富裕消费者的忠诚度,抓住他们的消费增长点。我们从当前造成富裕消费者不满的主因出发,针对奢侈品牌内地模式

如何转型提出以下三条建议:

建议一:调整产品组货: 为保证产品新颖度,各品牌可考虑增加季节性SKU单品轮换或加快视觉营销周期。突破门店业态限制,为消费者提供更多产品选择仍然是关键(可能需要数字化产品展示)。

建议二:重新设计门店的布局与细分: 鉴于当前内地的市场动态,并非所有在华门店都要一味追求销量,不如让不同门店各司其职:旗舰店负责打造品牌形象,一些门店着眼于销售,另一些门店专注于营造客户关系。这样的细分调整需要各品牌重新审视和设计现有门店的业态。

建议三:与客户建立店外联系: 由于75%的潜在奢侈品消费者并非居住在GDP排名前15的城市,因此,全靠门店触及消费者如同天方夜谈。因此,建立店外的联系相当重要,品牌商不妨参考如下思路:在无门店城市组织品牌活动;在无开店潜力的二三线城市设立新的品牌接触点,,将奢侈品展厅与咖啡屋或酒吧相结合做一家“品牌公寓”;发展VIP社交网络,通过长期线上交流,打动核心客户。

中国消费者并未对奢侈品意兴阑珊,反而会加大消费力度,成为全球市场的顶梁柱,其中最富裕人群将成为主要推动力。

然而,随着中国富裕消费者日渐成熟老到,奢侈品牌若一味照本宣科,不求新图变,将难以抓住这些挑剔的高价值客群。各品牌应彻底反思如何回应中国奢侈品消费者在本地市场的需求。这就要求品牌商从两个方面思考新的策略: 在国内市场,要逐渐抛弃“销售推动”模式,与客户建立长久关系;在海外市场,则应精心谋划,使海外店铺成为富裕人群出境游的“必达站”。

作者:

卜览:麦肯锡全球董事合伙人,常驻上海分公司

Benjamin Durand-Servoingt:麦肯锡全球副董事合伙人,常驻东京分公司

Aimee Kim:麦肯锡全球资深董事合伙人,常驻首尔分公司

Naomi Yamakawa:麦肯锡专家级副董事,常驻东京分公司

我们衷心感谢同事张悦对本报告所做的贡献。

[fusion_button link=”https://www.mckinsey.com.cn/wp-content/uploads/2017/06/麦肯锡2017中国奢侈品报告_中国奢侈品消费者:1万亿元人民币的机遇.pdf” color=”default” size=”small” stretch=”no” type=”flat” shape=”square” target=”_blank” title=”” gradient_colors=”” gradient_hover_colors=”” accent_color=”” accent_hover_color=”” bevel_color=”” border_width=” icon=”” icon_position=”” icon_divider=”” modal=”” animation_type=”” animation_direction=”” animation_speed=”” animation_offset=”” alignment=”” class=”” id=””] 点击此处获取报告PDF全文 [/fusion_button][/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]