区域型银行“AI突围战”已打响。过去24个月,生成式AI在全球金融服务行业的应用持续演进。摩根士丹利已向约1.5万名财务顾问推出AI工具,帮助他们在客户会议中生成纪要和下一步最佳行动方案,ING已将智能聊天机器人推向10个市场约3,700万名客户。这些都传递出一个清晰的信号:生成式AI竞赛已从技术探索转向价值变现阶段。对于区域型银行而言,这场关于AI的变革早已不是”选择题”,而是如何捕捉AI价值、实现应用落地的一道”必答题”。

纵观全球银行业生成式AI(GenAI)技术应用现状,我们有以下四点观察:

观察一:AI应用百花齐放,逐步从内部使用向客户端延展

生成式AI及其他人工智能技术正重塑银行内部运营模式和对客服务方式。起初,AI技术仅运用在客户经理赋能、软件开发提效、信贷报告自动生成等银行内部应用场景,而伴随AI技术的突破,其应用场景正越来越多向客户端延展,如AI客服机器人、超个性化的市场营销策略等。

观察二:技术持续革新,多智能体系统能提供覆盖复杂流程的“一站式”解决方案

多智能体系统具备行动规划、使用工具执行规划、与其他智能体及人员合作、边实践边学习以自我改进的能力。未来,生成式AI智能体有可能成为从业者的虚拟同事,而多智能体系统则像是一个虚拟职场。每个智能体都有自己专长的特定领域,并统一受“协调智能体”调用,从而使得多智能体系统能够与人类一样,有能力规划、思考并行动。

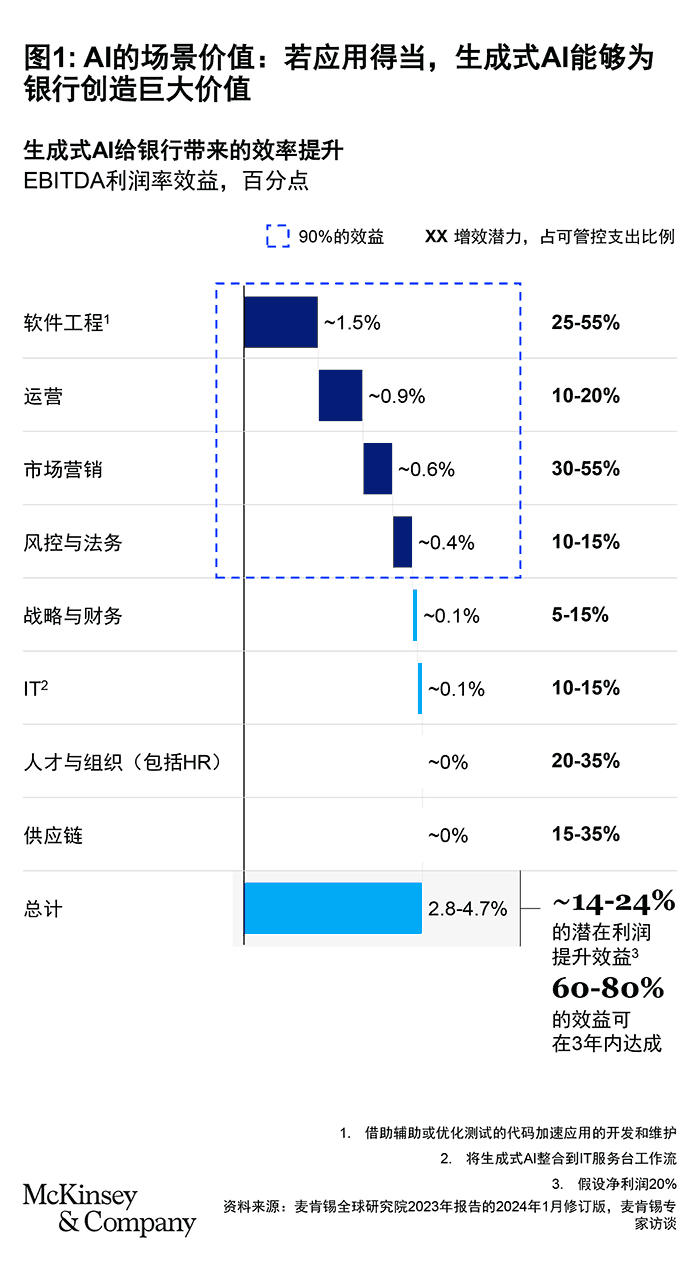

观察三:未来三年,AI对银行利润率的影响逐步提升60%-80%

生成式AI将驱动所有行业产能跃升,其中银行业受到的影响位列所有行业中第三位,潜在生产力有望提升2,000亿至3,400亿美元。如充分释放AI潜力,将有效提升银行效能,带来~14%-24%的潜在利润提升,并且在未来三年逐步提升到60%-80%。其中,软件开发、运营、市场营销、风控与法务这四个板块的增效潜力最大。

观察四:AI应用门槛降低,但隐性门槛仍非常高

尽管技术红利显现,但规模化应用仍面临多重阻碍。数据孤岛为首要瓶颈,调研显示,40%的企业存在50个以上的数据孤岛,导致模型精度下降20%-30%;另一方面复合型人才短缺矛盾尖锐,预计 2030年中国AI人才缺口将达500万,兼具算法与金融业务能力者不足15%。

在这场”没有退路的进化”中,区域型银行亟需回答三个核心命题:如何在有限的资源下聚焦高价值场景?如何构建”速赢见效——中长期布局”的战术组合?如何平衡自主创新与生态合作的关系?当AI技术从炫技工具进化为核心竞争力,找准战略支点、构筑差异化优势,将成为区域银行破局的关键。未来两年,那些能精准定位“做什么”,系统规划“如何做”的机构,或将重绘区域金融市场的竞争版图。

破局利器——六大高价值场景重构银行服务范式

锚定战略方向后,如何将AI能力精准嵌入业务内核,成为破局关键。在此背景下,六大高价值场景正从“技术试验田”升级为“增长主战场”——它们不仅是技术能力的试金石,更是区域银行撬动本地化优势、构建差异化竞争力的战略支点。

六大高价值生成式AI应用场景包括:

- 信用风险管理:AI智能体系统通过解析结构化和非结构化数据,实现全流程自动化生成GenAI贷方通知单原型,重塑智能信贷评估体系。

- 客户关系管理:AI驱动的RM copilot系统融合实时市场动态与客户画像数据,构建自动化投资组合创建与优化能力,并在实时对话中赋能客户经理,提供个性化的营销话术。

- 软件开发提效:基于智能体系统的代码工作流重构技术,实现旧版代码库的智能化现代化改造与全生命周期管理。

- 智能客服中心:多模态对话机器人集成方言识别与情绪感知技术,打造全天候智能交互式客户服务中心。

- 超个性化服务:超个性化动态推荐引擎结合客户风险偏好与市场数据,生成分钟级调优的跨资产配置解决方案。

- 知识管理与洞察:GenAI知识中枢整合万亿级金融数据与行业知识库,构建秒级响应的智能问答系统。

而多智能体协同模式将进一步加速以上六大应用的价值变现,实现复杂决策和工作流程的自动化执行。多智能体协同模式分为AI协作智能体和多个特定领域的AI智能体两部分。其中AI协调层可将复杂工作流程拆解成多个子任务,并自主规划行动、做出决策,利用现有工具、内部数据和其他特定领域的AI智能体来完成设定子任务。AI协作智能体可能会以越来越流行的Copilot助手形式呈现,服务员工及客户。

例如,银行理财经理的AI copilot助手可将任务分派至三大智能体:分析智能体建模客户交易数据,挖掘隐性需求;策略智能体动态生成资产配置矩阵,平衡收益与风险;合规智能体解构产品条款语义,自动化标注风险点。多个智能体间彼此协作,在实时对话中深度赋能客户经理。

除了多智能体协同模式外,客户经理的Copilot助手还可以实现以下功能:

- 语音语义升级:基于深度神经网络的方言自适应模型支持实时转译与多模态情感分析,捕捉客户对话中的关键词(如“汇率波动”)及情绪波动,触发智能策略响应。

- 实时反馈:通过流式计算引擎实时监控客户行为与市场异动,毫秒级触发对冲策略推送与流失风险预警。

- 定制化内容生成:基于RAG技术动态生成交互式资产报告,包含3D图表/现金流预测等。

这一用例预计将帮助单一客户经理的活跃客户覆盖数提升5%-15%,单客收入提升5%-10%。

区域型银行AI破局路径

高价值场景蓝图绘就完成后,如何将技术潜力转化为商业动能,是银行所面对的真正命题。AI转型绝非简单的工具叠加,而是需要银行在“路径选择、战略融合、生态协同”三维坐标系中找到平衡点。

- 路径选择:建造者、革新者或是采用者模式

当前金融机构的AI布局呈现三级分化:”建造者”深度重构核心业务(如ING的智能评估系统)、”革新者”重塑中后台流程(如摩根士丹利的虚拟专家)、”采用者”专注效率提升(如巴黎银行的SaaS化工具)。值得注意的是,头部机构正从单点试验转向体系化部署,90%的银行开始构建企业级AI堆栈,涵盖数据治理层、模型资产层、风险控制层的全栈架构渐成标配。

中型银行的AI战略需基于资源禀赋与战略势能,在“建造者、革新者、采用者”模式间锚定重心:是选择“建造者模式”,聚焦核心业务场景重构,以自主AI能力构建差异化壁垒,或是选择“革新者模式”,瞄准中后台智能化升级,推动运营效率指数级跃迁;亦或是选择“采用者模式”,借力生态伙伴快速落地SaaS工具,实现降本增效速赢。

- 战略融合:全局性AI转型

即使选择轻量级“采用者”模式,银行也需构建与全行战略深度耦合的AI框架:

- 顶层目标校准是战略落地的核心前提。银行需将AI价值与财务指标直接关联,通过目标锚定机制,避免技术投资沦为“空中楼阁”。

- 全局性变革管理则是战略落地的底层保障。在数据治理层面,银行需实施分层管控策略:核心业务数据本地化部署,通过联邦学习技术实现“数据可用不可见”;在合规框架构建中,需将监管规则转化为可计算的逻辑单元,例如某银行在模型微调阶段嵌入反洗钱规则库,自动阻断高风险交易指令。组织转型方面,则需打破“科技-业务”壁垒,建立融合型团队,并通过LoRA微调、提示词工程等定向培训提升实操能力。

- 生态协同:或是区域型银行的破局关键

从成本效益角度考虑,对区域型银行来说找到合适的生态合作伙伴,帮助其最快进行战略梳理和用例接入,是性价比最高的选择。面对技术资源与人才的天然短板,借力合作伙伴,区域型银行有机会快速形成整体战略、用例优先级排序,并可以最快速度导入行业成熟解决方案。

结语

AI技术正在重塑银行业的竞争格局,区域型银行若想在这场变革中实现突围,需立足本地化优势,聚焦高价值场景,以敏捷迭代和生态协同加速AI落地。

未来,AI不仅是效率工具,更是银行深化客户服务、优化风险管理、提升经营韧性的核心竞争力来源。区域银行若能抓住这一机遇,将有望在数字化浪潮中实现弯道超车,打造更具竞争力的金融服务新模式。

作者介绍:

周宁人,麦肯锡全球资深董事合伙人,常驻北京

张璐,麦肯锡资深项目经理,常驻上海

特别鸣谢方颖华对本文的贡献