作者:Gerti Pellumbi、Peter Pfeiffer、Tommy Reid、Carolina Trombetta、胡源和梁耀月

在不断变化的大环境下,医疗科技企业可通过并购创造更多价值,但需企业积极调整交易策略。

过去十年的高速增长让当前的医疗科技公司陷入了新“困境”。自2012年以来,整体医疗科技行业实现了50%的增长【1】。但从全球看,自2019年以来,医疗科技行业的增长表现便逊于所有行业上市公司的平均水平。企业想要持续通过有机增长提升业绩变得愈发困难,对大公司而言尤其如此。

并购(包括兼并、收购和资产剥离)是迅速改善公司业绩前景的可靠手段:譬如可帮助公司为患者提供更多元的服务和产品,接触到全新的患者群体;或是推动规模化发展,改善商业运营;抑或是剥离非核心的、资源吃紧的业务条线,扭转不利局面;也可获取数字化或研发方面的创新新能力。

但重建业务组合并非易事。有意并购的企业不得不应对宏观环境的不确定性和资本市场的收紧。值得注意的是,获得增长(不限于收入增长)对公司估值的重要性越来越高【2】。因此,那些兼具增长能力和盈利能力的公司势必是最有吸引力的潜在标的。

在此背景下,医疗科技公司应积极调整并购策略,包括重新思考大型交易的价值,调整系统性并购(programmatic M&A)中的优先事项,增加对初创公司的投资,或主动进行资产剥离。将以上功课做好的医疗科技公司,更有机会加速价值创造。

并购环境整体向好

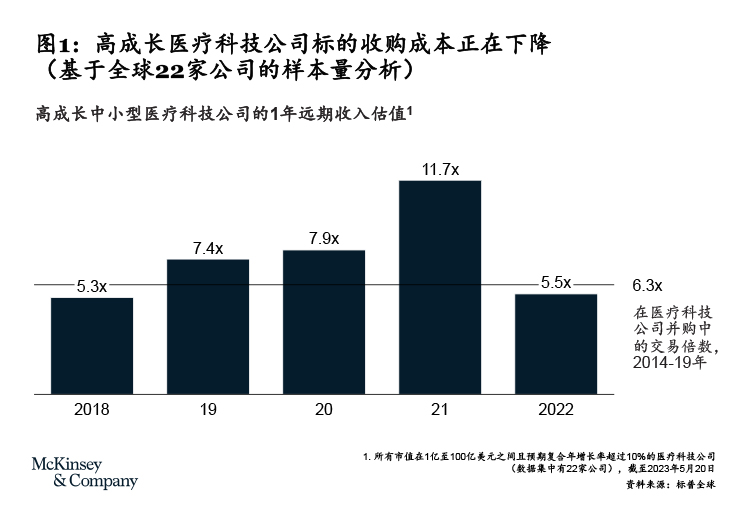

虽然宏观环境起伏不定,但医疗科技行业的并购环境总体乐观。首先,在经历数年的估值急剧上涨后,近期潜在收购成本有所回调。高成长性收购目标的估值已回落至2018年以来的最低点(见图1)。在中国,我们观察到了类似的趋势:医疗科技上市公司的估值尽管相对走高——全行业上市公司的2022年底平均P/S仍为2018年底的1.5-2倍;但相比于2020-2021年的最高点,部分细分赛道已出现显著回调的趋势——以体外诊断行业为例(IVD),上市企业的2022年平均P/S仅为2021年水平的50-60%,已基本下滑至2018年的水平。

另一方面,全球IPO市场趋于冷静。在2022年,只有5家医疗科技公司首次上市成功,而在此前5年间,年均上市医疗科技公司有23家。同期,中国的IPO市场也经历了“过山车”。2018至2021年,中国医疗科技公司成功IPO数目逐年上升,40余家公司在2021年上市,近乎是2020年的一倍;2022年,资本市场逐渐降温,医疗科技公司IPO数量回落至30余起;而2023年截至7月底,仅个位数的公司上市,IPO市场进一步遇冷【3】。估值回调和上市受阻使并购出现窗口期——2023年以来,IVD行业便发生多起并购案例,包括中元汇吉收购传世生物,圣湘生物战略入股深圳安赛和润迈德收购天津悦和康多数股权。

当然,经济衰退的阴影可能会减缓并购活动:在2001年和2008年经济衰退期间,医疗科技并购交易减少了20%【4】,而美国利率目前处于15年来的最高水平【5】。然而,此番的情况可能和之前有所不同。麦肯锡最近开展的一项研究显示,受访医疗科技公司CEO中,只有不到10%的人表示会因为经济衰退而推迟并购。此外,30家最大的医疗科技公司目前拥有逾2000亿美元的现金或现金等价物可用于投资【6】。

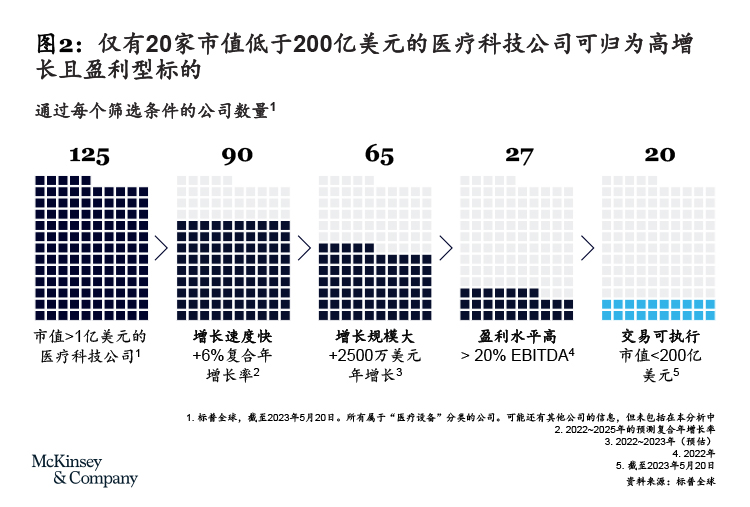

尽管并购需求较为旺盛,但有意愿的买家可能会发现,优质资产供应比他们想象的要少。这个新近出现的情况源于价值创造衡量标准的变化。如今,利润增长对公司估值的重要性是2019年时的两倍多【7】。因此,盈利能力(或者说提高盈利的能力)对潜在买家的重要性显著上升。

根据麦肯锡对欧美市值前125家医疗科技公司的分析表明,进一步强调盈利能力,让可行标的数量变得更少(见图2)。

超过一半的公司(65家)营收和增长率都很可观,但只有不到1/4的公司(27家)既有高增长率,又有潜在的利润增长空间。如果将收购标的规模上限设定为200亿美元,理论上的目标数量会缩减到仅有20个【8】。

医疗科技并购趋于为高盈利能力并购和有选择性并购

医疗科技公司可长期将并购作为创造价值的途径之一,但决策者应该调整其潜在交易策略。

重新思考大型交易的价值

麦肯锡研究表明,大型交易历来高收益与高风险并存:它们意味着巨大的上升想象空间,但也带来了分散资源、混淆客户、延缓增长的风险【9】。在有机增长即可获益丰厚的环境中,开展大型并购交易的吸引力似乎不如简单发展既有业务。

不过,从全球的案例来看,有两个因素或可提升大型交易的重要性和作用。其一,利润率改善相比估值的重要性提升。大型交易可以扩大规模,从而优化成本:收入前20医疗科技公司的EBITDA中值比收入排名21~40的公司高出近11个百分点【10】。当某一地区或业务部门的利润表现不佳时,公司更能从大型交易中受益,因为合并后的业务有望带来新的规模、能力和成本协同效应。

其二是医疗科技公司与客户之间持续变化的关系。随着价值导向的医疗健康和新颖的数字生态系统兴起,医疗体系更愿意将医疗科技公司视为端到端的合作伙伴,而不仅仅是医疗产品的提供方。大型交易可以帮助医疗科技公司整合丰富的产品、提供创新的解决方案,从而更容易成为医疗体系认可的合作伙伴。

从中国近期的本土大型交易案例来看,这些交易更多侧重于结构性改善公司的业务组合或补全能力。例如,波士顿科学收购中国外周解决方案创新企业先瑞达多数股权,在研发、生产、销售等多方面强强联手、资源互补;迈瑞医疗收购了全球知名体外诊断原料供应商HyTest,整合上下游产业链,在优化成本的同时提高了供给稳定性;近期,迈瑞又宣布拟收购德国知名IVD企业DiaSys 75%股权,致力于完善其海外供应链平台。

尽管高昂的债务成本会在短期内阻碍大型交易,但更多公司应考虑将这些机会作为应对行业环境变化的一种方式。事实上,一些医疗科技公司已经开始采取行动。最近,两家中等规模的骨科公司进行了合并,原因之一就是为了利用合并后的规模优势为客户提供更高水平的服务。只要方式得当,此类并购交易可让公司成功转型,提高其与客户合作的能力,并以更高的成本效益推升价值创造。

系统性并购中更有选择性地辨识目标

系统性并购(即通过一系列战略性的交易来实现特定的公司目标)是“常青需求”【11】。随着价值创造方式发生转变,潜在买家应当对标的更有选择性。

虽然盈利能力的重要性提升,但创新仍将是价值创造的重中之重。在以特定技术创新或获得创新能力为目标的收购中,收购方大多会制定策略以降低可能出现的利润稀释。相比能拓展相邻业务的并购,关注增长、扩大核心业务的收购也更有价值。比如,资本市场对2023年人工智能成像设备和软件领域的一宗系统性并购反馈积极,该交易促进了合并后企业的增长,并增强了其利用规模效应来建立和维护客户关系的能力。

对数字化解决方案投入更多资金

软件创新的势头强劲,数字医疗生态系统的价值也日益凸显。并购可帮助公司迅速打开数字化创新的局面,并缩短长达数年的开发周期。史赛克于2022年收购Vocera、GE医疗于2023年宣布收购Caption Health,就是此类并购的典型案例。这两笔交易都将帮助收购方优化价值主张,获得超出其硬件产品范畴的优势。

采用更具创造性的交易架构

随着盈利能力和现金管理的重要性持续提高,公司很可能需要探索传统并购或资产剥离之外的交易类型,包括与私募股权公司共同收购,或筹集外部资金来支持研发项目并享有共同商业化产品的权利。这些交易架构让公司参与并购或创新的风险更低,通过与外部合作伙伴分担或转移成本的模式,降低公司自负盈亏的风险或资本限制。如果债务成本过高,收购方可更多地选择上述交易方式。在研发方面,对于那些无法从内部获得足够资金的项目或研究,公司应考虑利用外部资本来提供支持。这些交易架构在药品行业较为常见。例如,自2021年初以来,Royalty Pharma已经进行了15笔类似投资【12】。在医疗科技领域,Blackstone Life Sciences也已宣布向美敦力投资3.37亿美元,用于糖尿病治疗技术的研发【13】。

考虑进行更多的资产剥离

随着医疗科技行业过去十年的蓬勃发展,许多公司现在发现自己的业务组合过于庞大笨重。与规模较小的公司相比,大规模的业务组合使大公司更难找到能切实改变发展轨迹的战略举措。一家年销售额为100亿美元的公司,年营收需新增5~6亿美元、年利润需新增1~1.8亿美元(相当于每年创建一家新的中型医疗科技公司),才能与市场增长持平。

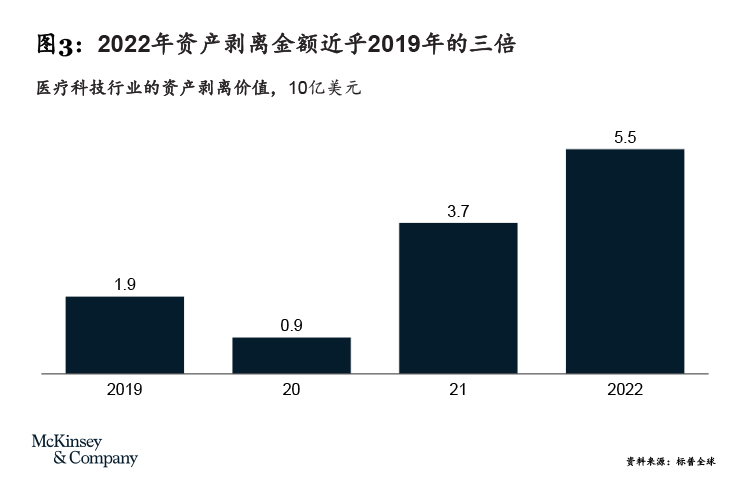

而通过资产剥离,公司可调整其业务组合,为“保留业务”和“剥离业务”的价值轨迹同时按下重设键(被剥离的业务可能在前母公司并未获得足够的资金和关注)。母公司可借此脱离战略价值或财务价值较低的业务单元,让管理层专注于核心业务;同时,被剥离业务也能获得更专注的领导重视和资源,全力聚焦于自身发展。资产剥离所得还可为公司潜在的收购或增长计划提供资金,使公司无需巨额举债。资产剥离活动正日益活跃;从全球看,2022年,医疗科技公司出售的业务(按价值衡量)几乎是2019年的三倍(见图3)。从今年来看,该趋势丝毫没有放缓的迹象:截至2023年5月,在排名前15的医疗科技公司中,已有3家宣布计划剥离营收共计超过90亿美元的业务。

在中国,资产剥离也涵盖大型医疗科技集团分拆子公司或旗下资产上市,微创、威高、乐普等领先医疗科技公司纷纷有此动作。以微创集团为例,自2019年开始,微创集团已完成6家子公司分拆上市。分拆上市的子公司,根据业绩表现,受到了资本市场不同的态度。

当前的宏观环境下,医疗科技公司在创造价值上面临诸多挑战,但也恰好说明加快并购脚步大有裨益。面对具备成长性和盈利性的资产,以及大量的诚心买家,领导者应立刻开始探索各种可能性,并迅速采取行动。

注释:

【1】 Health Resources International 2012年和2021年的医疗器械和诊断行业报告。

【2】 有关医疗科技公司估值的更多信息,请参见:Accelerating growth in medtech: The next surge in portfolio,麦肯锡,2022年5月10日;Sue Huey

【3】 全球数据来自:Elizabeth Cairns和Lisa Urquhart,An annus horribilis for medtech flotations,Evaluat,2023年1月13日。中国数据来自CIQ、Wind,包含在上海证券交易所(包括科创板)、深圳证券交易所、香港证券交易所和纳斯达克上市的中国医疗科技公司(包括高值耗材、低值耗材、医疗设备、IVD的上游和下游企业)。

【4】 麦肯锡对标普2001年和2008年全球市场财智医疗科技并购活动数据的分析,于2023年5月20日获取数据。

【5 】截至2023年5月20日,根据美联储数据。

【6 】麦肯锡对标普全球市场财智数据的分析,于2023年5月20日获取数据。

【7】 基于麦肯锡对标普全球市场财智市值前40名公司数据的分析,截至2023年5月20日。

【8】 麦肯锡对标普全球市场财智数据的分析,于2023年5月20日获取数据。

【9】 How one approach to M&A is more likely to create value than all others,McKinsey Quarterly,2022年10月13日。

【10】麦肯锡对标普全球市场财智数据的分析,于2023年5月20日获取数据。Chuah、Ralf Dreischmeier、Gayane Gyurjyan和Alex Monnard,How medtech companies can create value with new-business building,麦肯锡,2022年1月7日。

【11】 麦肯锡对标普全球市场财智数据的分析,于2023年5月20日获取数据。

【12】 Portfolio,Royalty Pharma,于2023年5月20日获取数据。Portfolio,Royalty Pharma,于2023年5月20日获取数据。

【13 】Medtronic announces a $337 million product investment from Blackstone Life Sciences to expand development of future diabetes

technologies,黑石(Blackstone),2020年6月12日。

作者:

Gerti Pellumbi

麦肯锡全球资深董事合伙人,常驻华盛顿特区分公司

Peter Pfeiffer

麦肯锡全球资深董事合伙人,常驻新泽西分公司

Carolina Trombetta

麦肯锡顾问,常驻新泽西分公司

Tommy Reid

麦肯锡全球副董事合伙人,常驻奥斯汀分公司

胡源

麦肯锡全球副董事合伙人,常驻上海分公司

梁耀月

麦肯锡顾问,常驻上海分公司

麦肯锡公司版权所有©2023年。未经许可,不得做任何形式的转载和出版。