2016年和2017年我们推出了第一期和第二期《中国Top 40家银行价值创造排行榜》,引起了国内众多机构投资者和证券分析师的高度关注。我们收到了许多关于如何提升股东价值创造,特别是进一步提升银行股东价值回报的具体举措的询问。现在,2018年第三期报告——《中国Top 40家银行价值创造排行榜(2018):严监管下,如何实现从规模银行转向价值银行、从高速增长转向高质量增长》也正式发布了。该报告回顾了2017年和2018年上半年的银行价值创造情况,并就银行如何实现从规模银行转向价值银行、从高速增长转向高质量增长提出一系列建议。

从2017到2018年度, 国内银行面临的严峻挑战更多了。利率市场化导致利差依然较窄,银行不再能倚赖利息收入拉动营收;强监管下资产质量虽略有好转,但信用风险犹存;同时监管提升了对系统性银行的资本充足率要求,给很多还处于重资产模式的银行造成了巨大压力。这些因素大幅增加了中国银行业未来的不确定性, 导致银行经营面临新挑战。

展望未来,挑战或将更严峻。因此,在严监管下, 银行如何实现从规模银行转向价值银行、从高速增长转向高质量增长,成为了我们今年关注的重点。

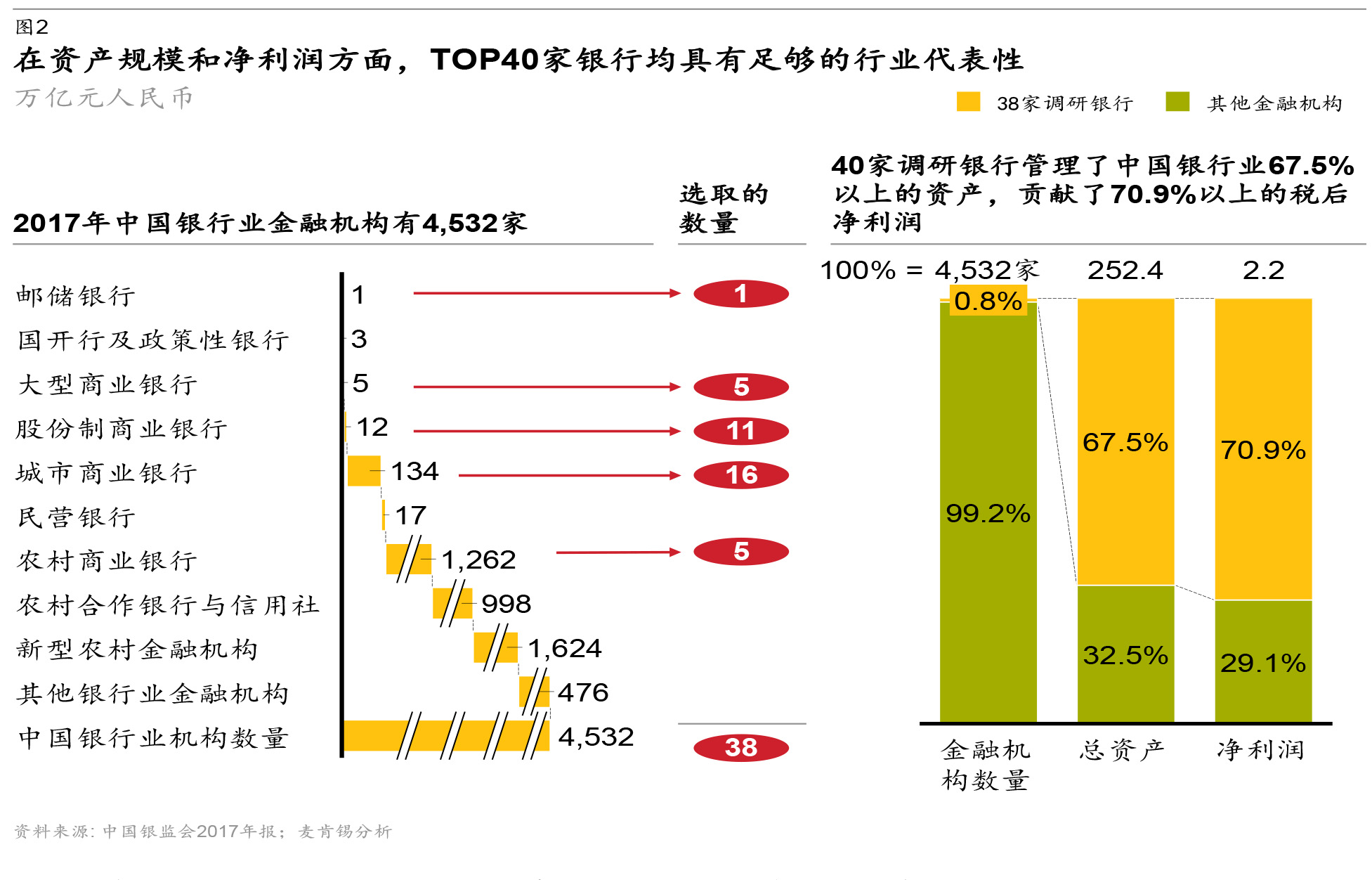

今年,我们继续以去年选取的40家代表性银行为样本来探讨相关议题。这40家银行包括6家大银行(分别是四大国有银行、交行和邮储银行;以下统称五大行及邮储)、12家全国性股份制银行、从134家城市商业银行中选取的17家规模较大的主要城商行(包括9家“领头羊”城商行),以及5家规模最大的农商行。包商银行和恒丰银行未公布2017年年报,2017年排名实际研究银行为38家;2018年渤海银行、恒丰银行、河北银行、包商银行、广州银行、北京农商行和成都农商行未公布半年报,2018年排名实际研究银行为33家(见图1)。

2017年中国银行业金融机构有4,532家,TOP40家银行管理了中国银行业67.5%以上的资产,贡献了70.9%以上的税后净利润。因此,这些银行具有足够的行业代表性(见图2)。

报告内容包括:

第一、针对40家具有代表性的银行,分析哪些银行在创造价值,哪些在毁灭价值;

第二、探讨40家银行价值提升的五大关键驱动要素,以及与上一年相比,银行价值提升情况,揭示需要关注的问题和挑战,帮助银行加速向高质量价值银行转型;

第三、分析银行行业组合与产品组合是否创造价值,为银行资产投放,提升资产质量提供重要参考;

第四、模拟分析银行行业组合与产品优化情景及银行压力情景下价值创造变化,为优化资本配置决策,提升回报提供重要参考;

第五、总结提升银行价值的核心建议。

需要说明的是,在整个研究过程中,我们是通过全行业总体及各家银行的公开财务报表, 进行量化分析问题及给出一些建议,对各家银行的公开年报数据做了反复检查和核实,并对方法论以及分析结果进行了多次验证。疏漏之处,敬请指正。我们无意于评判各家银行的经营绩效,而是抛砖引玉,希望国内银行实现从规模银行转向价值银行、从高速增长转向高质量增长, 并对银行价值创造这一经营之本给予足够重视,从而推动银行精细化管理和资本优化配置。

如前所述,单年的经济利润并不能说明银行的经营是否创造价值,我们更关注银行长期持续的价值创造能力,特别是每家银行每年经济利润的改善值。我们真诚希望各家银行不吝批评指正,以便于我们修订和完善报告。同时,我们也非常乐意与读者就本报告交流意见、展开探讨。

作者:

倪以理( Joseph Luc Ngai )

麦肯锡全球资深董事合伙人,常驻香港分公司

曲向军( John Qu )

麦肯锡全球资深董事合伙人,常驻香港分公司

郭凯元( Eric Kuo )

麦肯锡全球副董事合伙人,常驻上海分公司

徐天石( Kent Xu )

麦肯锡全球副董事合伙人,常驻北京分公司

廖红英( Hongying Liao )

麦肯锡知识专家,常驻上海分公司

点击此处获取精简版报告