Samvit Kanoria , Hasan Muzaffar

房地产作为一种资产类别,一般是养老基金和共同基金投资组合中的一部分。2011年至2015年,房地产在机构投资者的资产配置中目标占比为9%-10%。在此期间,房地产的实际配置比例稳步提升,从6.7%上升至8.5%。

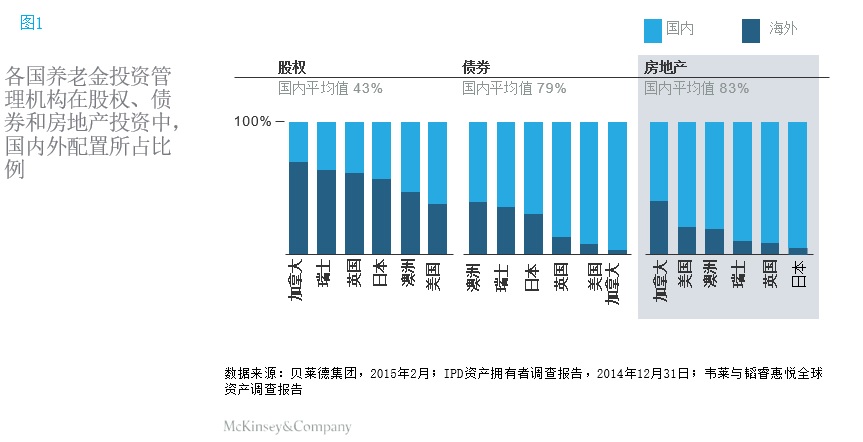

房地产回报率高,可用于分散资产,也可作为对冲通胀的工具,但很多投资者仍将其视为一种高风险投资,对发展中国家来说更是如此。阻碍投资房地产的主要原因包括市场透明度低、流动性差,以及资本市场的不成熟性。而这些因素恰恰违背了投资者进行股权投资的基本原则。但另一方面,从各国养老金投资管理机构的投资配置中可见,83%的房地产投资瞄准了国内市场,而股权投资的国内配置比例仅为43%(图1)。

本文将讨论目前房地产投资中两大降低风险的新趋势:投资非传统资产类别的房地产以及培养直接投资能力。

房地产=高回报?

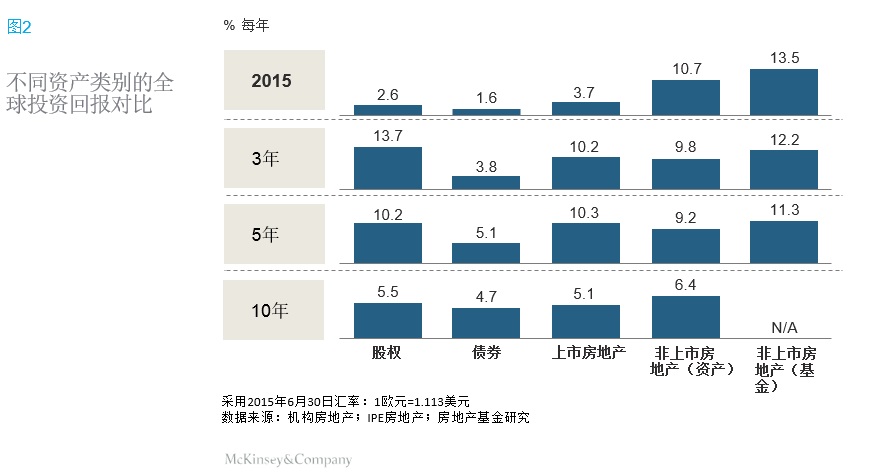

由于有些房地产市场的信息很少,且大多为私下交易,使得市场表现难以琢磨。为了更好地了解房地产市场,在2012年开始,麦肯锡对中国14个主要城市在19年中在不同资产类别中的10,000多个房地产投资项目回报率进行研究。研究结果显示,房地产的投资回报与传统资产的投资回报呈负相关,因此对大部分机构投资者来说,投资房地产是一种分散投资的有效方式(图2)。

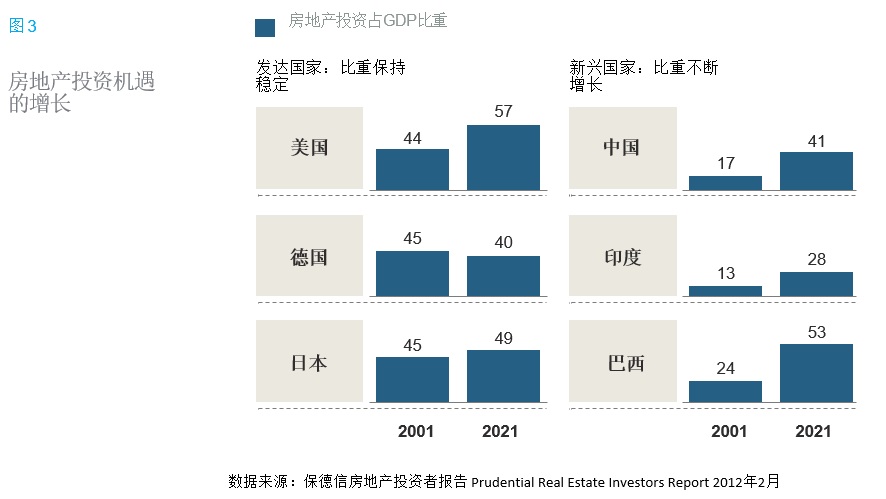

随着新兴经济体的城市化进程不断加快,促进了楼市的蓬勃和GDP的高增长,也成为推动全球房地产市场增长的重要引擎。由于新兴市场的房地产开发规模不断扩大,从而带来更多的民间投资机会。在过去20年间,发达市场的房地产投资占GDP比重一直在40%-50%。而在新兴市场,这一比重正不断提高(图3)。因此,投资者如想维持现有的房地产配置比例,可考虑投资新兴市场。

未来趋势

对机构投资者而言,房地产投资目前呈现出两大趋势。第一,投资非传统资产类别的房地产,例如学生宿舍、数据中心、医疗办公楼、医疗设施及生活配套社区等。从交易规模和数量上看,这些非传统房地产有许多已达到投资级别。

举例来说,2007年至2015年,全球范围内对学生宿舍的投资翻了一番,从30亿美元增加到70亿美元。在英国,对学生宿舍的投资从2014年的4.6亿美元增加到了2015年的19.2亿美元。美国密歇根州的韦恩州立大学最近刚刚达成了一个为期40年、价值14亿美元的投资项目。2014年,美国佐治亚州大学系统达成了一项为期65年、价值5.2亿美元的投资,用于开发和管理系统内9所学校的学生宿舍。

得益于云计算技术的不断进步,数据中心也日益受到机构投资者的青睐。例如,易昆尼克斯(Equinix)是全球领先的数据运营商,主要业务是为客户提供第三方数据中心以及使数据中心互通的互联网交互服务,已于2015年转型成为房地产投资信托基金(REIT)。随着此类交易的规模和数量攀升,它们对寻求规模效应的机构投资者也越来越有吸引力。

第二大趋势是,为了避免高成本和低把控度,一些投资者另辟蹊径,着手打造由专业投资人士组成的小型投资团队,以提升自身的直接投资能力。麦肯锡2016年的全球机构投资者调研报告显示,74%的受访者表示他们“可能”或“非常可能”构建自己的直接投资团队。另外,直接投资可以扩大价值创造的渠道,从而改善资产运营。报告还显示,51%的投资者表示他们“可能”或“非常可能”通过某一操作平台来实现交易,并为整个投资组合进行资产运作。

当然,传统的房地产投资方式依旧盛行。然而,随着新兴市场的投资量不断增大,非传统资产类别的商业模式亦逐渐得到认可,投资者也开始考虑采用新的投资方式,来实现更高回报。但无论投资者采用哪种投资方式,谨慎仍是第一法则。

作者:

Samvit Kanoria是麦肯锡全球董事合伙人,常驻迪拜分公司

Hasan Muzaffar是麦肯锡全球资深董事合伙人,常驻迪拜分公司